22.04.2022

15 minutes de lecture

Transport / Tableau de bord n° 17 - Année 2021/1T22 et Perspectives

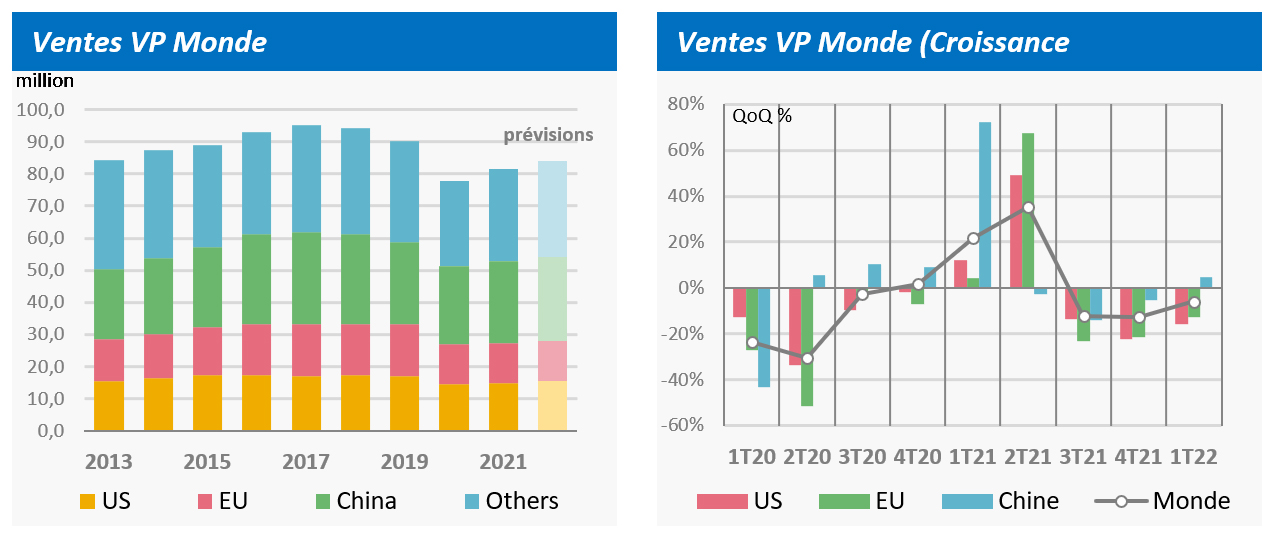

Après avoir chuté à moins de 78 millions de véhicules en 2020 en raison de la crise du COVID, les ventes mondiales de véhicules particuliers (VP) se sont progressivement redressées en 2021 totalisant 81,5 millions de véhicules (+4,7 %). Après deux années de pandémie suivies de la guerre en Ukraine, les constructeurs sont en pleine réorganisation. Outre la course à l'électrification, les défis organisationnels sont nombreux pour surmonter la pénurie de semi-conducteurs et l'inflation des coûts. Les constructeurs, après s’être concentrés sur un métier de « concepteur-assembleur-marketeur », sont tentés de jouer l’intégration verticale, à l'instar de TESLA qui développe ses propres circuits intégrés ou de nouer de nouveaux partenariats pour des technologies ou des fournitures clés (TOYOTA coopère avec PANASONIC sur le développement des batteries et possède une participation dans une mine de lithium ; Stellantis et LG Energy se sont associés pour construire une usine de production de batteries pour véhicules électriques (VE) à grande échelle au Canada, etc.).

L'année 2022 a commencé avec beaucoup d'optimisme, notamment en Chine où les deux premiers mois de l'année ont été particulièrement encourageants pour la reprise du secteur. La guerre entre la Russie et l'Ukraine et la mise en place de sanctions économiques contre la Russie ont fortement perturbé les chaînes d'approvisionnement automobile en Europe et remis en cause les perspectives de demande. Depuis, le secteur a été confronté à la flambée des prix des matières premières et à une nouvelle série d'arrêts de chaînes de production liés au COVID en Chine. En supposant que l'essentiel de l'impact de la guerre russo-ukrainienne sur le secteur automobile reste concentré sur les marchés européens, on estime désormais que les ventes mondiales de voitures particulières pourraient croître de 3,3 % en 2022 pour atteindre 84,1 millions, soit 7 % de moins que le niveau de 2019. Certains analystes sont plus pessimistes comme S&P qui anticipe en 2022 une baisse des ventes de voitures neuves mondiales de plus de 2 % par rapport à 2021.

Europe : vers une nouvelle année noire pour le secteur automobile ?

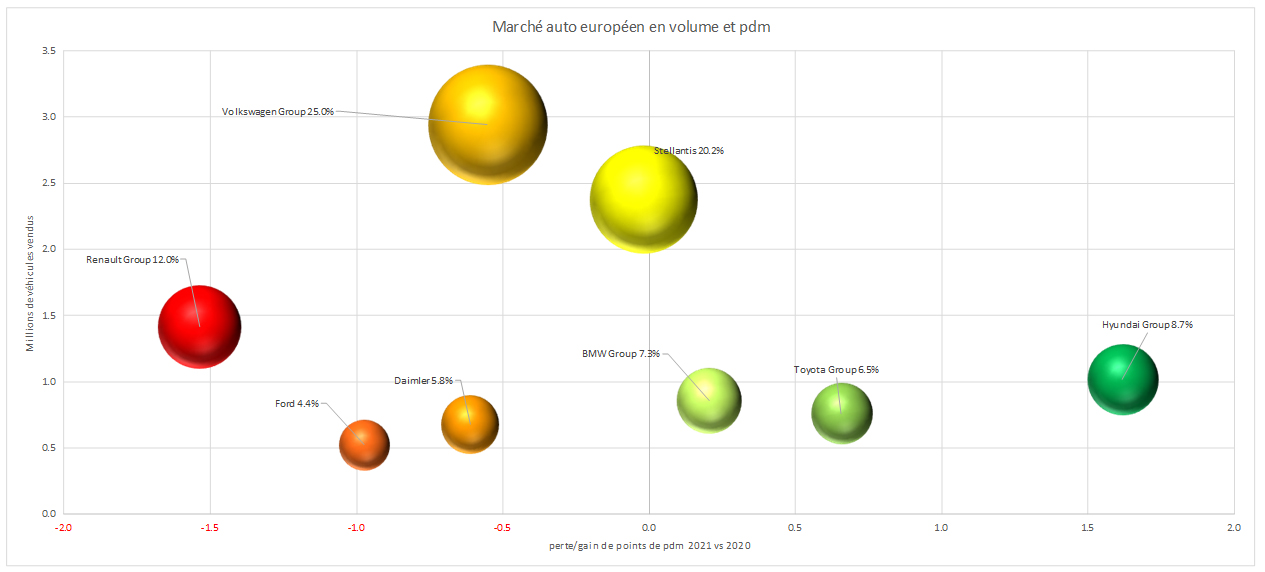

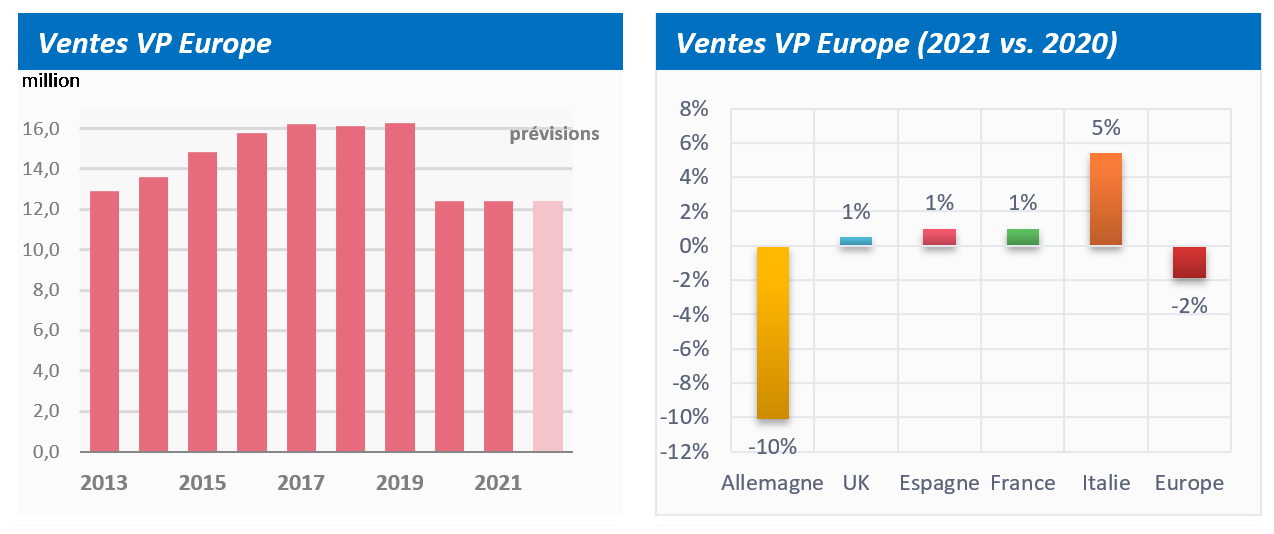

En 2021, en raison d’une forte baisse des ventes de VP en Allemagne (-10 %), les ventes européennes de voitures particulières ont atteint 12,4 millions, soit pratiquement le même niveau qu'en 2020.Pour un volume globalement stable en 2021, on constate toutefois une forte "redistribution" des parts de marché. De nombreux constructeurs, limités dans leur production par la disponibilité des semi-conducteurs, ont adopté une stratégie de marge en affectant lesdits semi-conducteurs aux véhicules haut de gamme et en gérant la pénurie de véhicules par une suppression des actions promotionnelles et des rabais.

Le groupe Volkswagen reste le leader du marché avec un quart des ventes, même si la marque principale éponyme du groupe perd du terrain.

Malgré une croissance économique solide en début d'année 2022, le marché européen de l'automobile continue de fonctionner en dessous des niveaux pré-pandémiques, freiné par les ruptures d'approvisionnement. En mars 2022, les ventes européennes n'ont même pas atteint 1,2 million d'unités, soit une baisse de 20 % par rapport à l'année dernière, ce qui porte la moyenne du premier trimestre à 2,9 millions, soit une baisse de 13 % par rapport à 2021. La baisse a été particulièrement forte l’année dernière en Allemagne en grande partie due aux difficultés rencontrées par le groupe Volkswagen.

Les perspectives de ventes pour 2022 en début d'année étaient plutôt optimistes (croissance autour de 8 %) mais ont été revues fortement à la baisse avec les perturbations liées à la guerre en Ukraine, la hausse de l'inflation et des prix des véhicules.

On estime désormais que les ventes européennes de voitures particulières en 2022 culmineront à 12,5 millions. Toutefois, ces prévisions pourraient être revues à la baisse en fonction de l'évolution de la situation en Ukraine. En effet, la fermeture de plusieurs usines de production automobile en Allemagne en mars dernier en raison de ruptures d'approvisionnement de composants clés en provenance d'Ukraine (faisceaux de câbles), laisse présager des pertes de production importantes qui pourraient devenir critiques si des canaux d'approvisionnement alternatifs n’étaient pas rapidement mis en place.

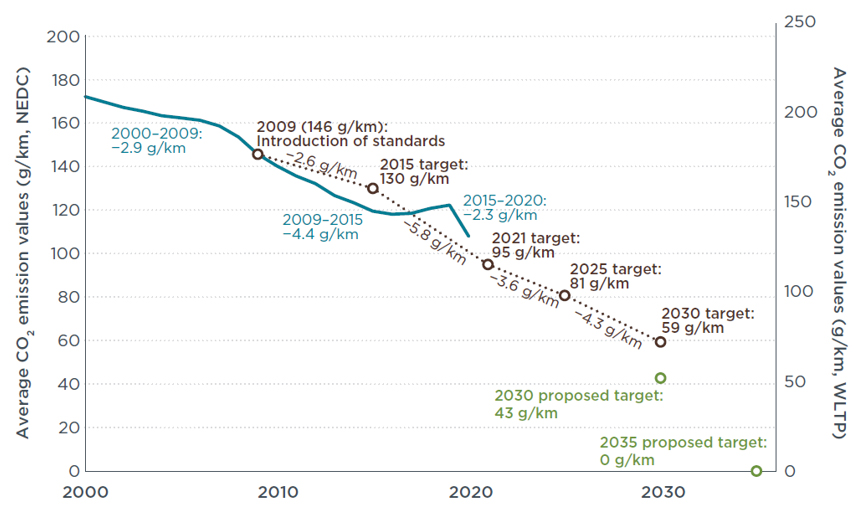

Au cours de l'été 2021, la Commission européenne (CE) a présenté son paquet " Fit for 55 ", un ensemble de propositions réglementaires visant à réduire, d’ici 2030, les émissions de gaz à effet de serre (GES) d'au moins 55 % d'ici 2030 par rapport aux niveaux de 1990. Pour les véhicules, la proposition de la Commission renforce les objectifs actuels en matière de CO2 pour 2030, qui passent de -37,5 % à -55 % pour les voitures particulières neuves et de -31 % à -50 % pour les camions légers neufs, par rapport à une base de référence de 2021. En outre, la proposition introduit un nouvel objectif de réduction des émissions de CO2 pour 2035 de -100 % pour les voitures et les camions légers neufs. L'objectif de réduction des émissions de CO2 pour 2025 reste inchangé, à savoir -15 % pour les voitures et camionnettes neuves. Les valeurs cibles restent dépendantes de la masse moyenne du parc de véhicules neufs d'un constructeur, c'est-à-dire que pour les véhicules plus lourds, des niveaux absolus d'émissions de CO2 plus élevés sont autorisés. La sanction en cas de non-respect des objectifs de CO2 reste inchangée, à un niveau de 95 euros par véhicule et par gramme/km de CO2 au-delà de la limite de 95gCO2/km.

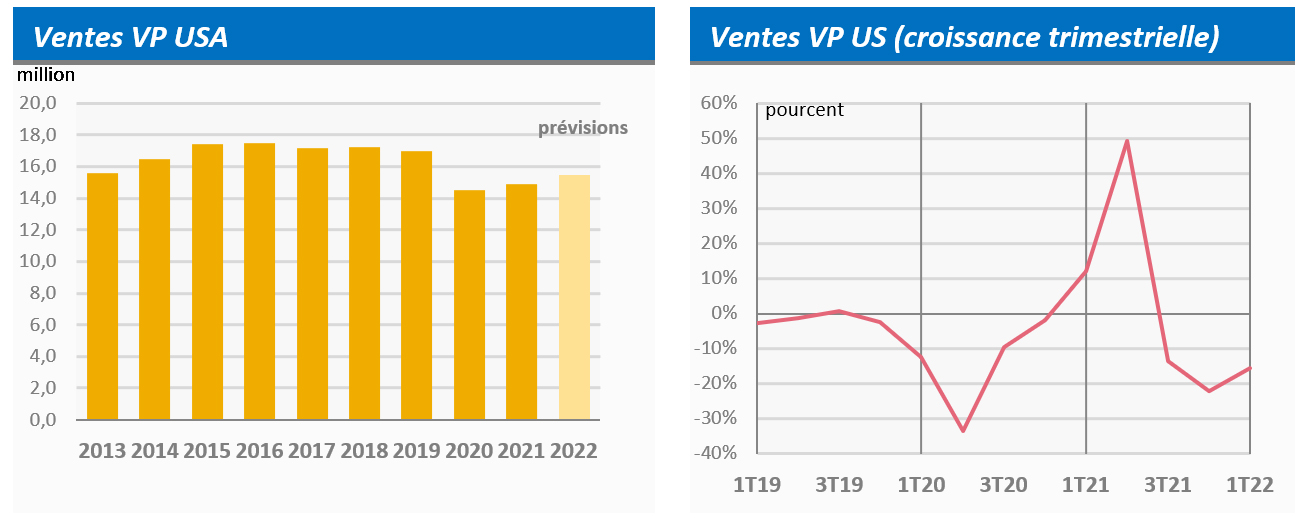

Etats-Unis : Le marché automobile se redresse lentement

En 2021, les ventes de VP américains ont augmenté de +2,8 % à 14,9 millions, soit 12 % de moins que les ventes pré-pandémiques de 2019. La pénurie de micropuces au second semestre 2021 a fortement déstabilisé les constructeurs automobiles américains qui n'ont pas été en mesure de répondre à la forte demande. En conséquence, les stocks de véhicules n'ont jamais été aussi bas et les prix moyens des véhicules atteignent des sommets (+6 220 dollars en moyenne), ce qui incite les consommateurs à retarder leurs achats. Les ventes du premier trimestre de cette année se redressent très lentement et sont en forte baisse (-15,6 %) à 3,3 millions par rapport au premier trimestre de l'année dernière.

En 2022, les ventes de voitures particulières aux États-Unis devraient augmenter de 4 % pour atteindre 15,5 millions. En réponse à la hausse des prix du carburant et à la volonté de réduire les émissions des véhicules, l'administration Biden a mis en place un certain nombre de plans et de nouvelles réglementations pour le secteur des transports. Ainsi, les émissions des véhicules devraient passer de 112 g CO2/km en 2022 à 82 g CO2/km en 2026, soit une diminution de 6,3 % par an. Parallèlement, les normes CAFE devraient être revues à la hausse de 8 % par an en 2024 et 2025 et de 10 % en 2026 pour atteindre une moyenne de 49 mpg (4,8 l/100km).

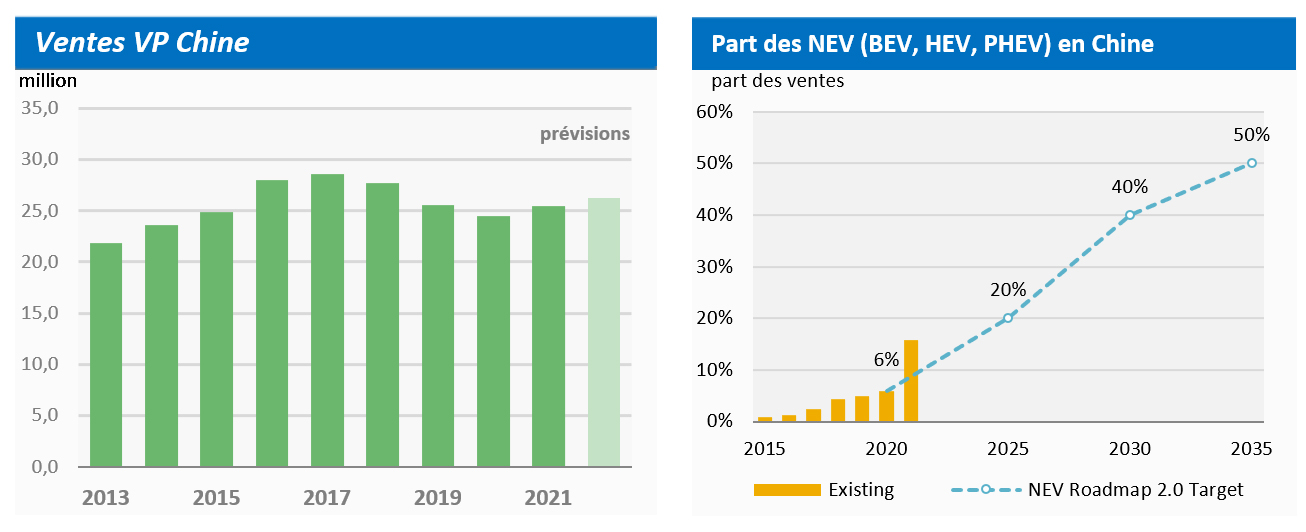

Chine : Accélération vers les voitures à nouvelles énergies

Le marché automobile chinois a terminé 2021 sur une bonne tendance qui s'est confirmée au premier trimestre de cette année. Les ventes de VP en 2021 sont en hausse de +4,3 % à 25,5 millions et pour le premier trimestre de cette année, les ventes sont en hausse de +4,7 %. En 2022, les ventes devraient continuer à croître d'environ 3 % pour atteindre 26,2 millions avec l'atténuation de la pénurie de semi-conducteurs, et malgré les récentes épidémies de COVID-19 dans les régions de Shanghai et de Jilin.

La part des NEV (voitures électriques et hybrides) auraient atteint en 2021 15,7 % des ventes, en avance sur l’objectif fixé par le gouvernement de 20 % en 2025.

A noter pour l’Asie, la forte progression des ventes de VP en Inde (+28 % en 2021) avec près de 3,8 millions de véhicules vendus. Le marché indien reste cependant un marché low cost avec un coût moyen des voitures autour de 5 000 Euros.

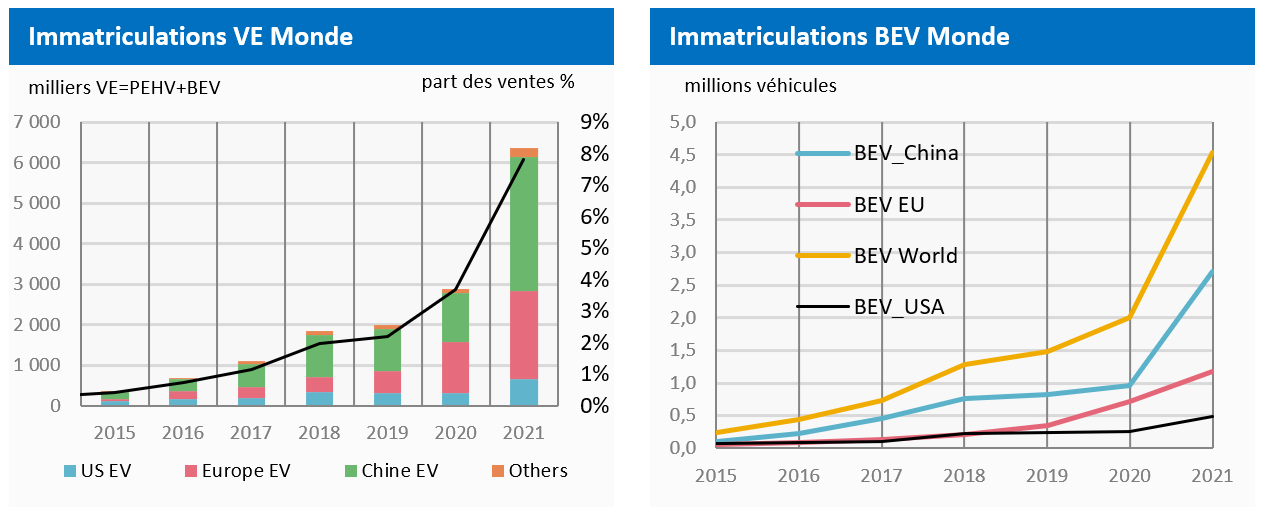

Marché mondial du VE : Pas de crise pour le véhicule électrique

Malgré la crise sanitaire et les problèmes de chaîne d'approvisionnement, les ventes de VE se sont accélérées en 2021 avec une croissance record de 120 %. À l'échelle mondiale, on estime que plus de 6,3 millions de VE ont été vendus dans le monde, dont 52 % en Chine, 34 % en Europe et seulement 10 % aux États-Unis. Un véhicule sur 12 vendu dans le monde est électrique, mais 1 sur 7 en Chine et 1 sur 6 en Europe. Cette forte résilience du segment électrique est principalement due aux plans de relance et de soutien au secteur automobile qui ont été prolongés tout au long de l'année. A fin 2021, le parc de VE était de 15,8 millions de véhicules.

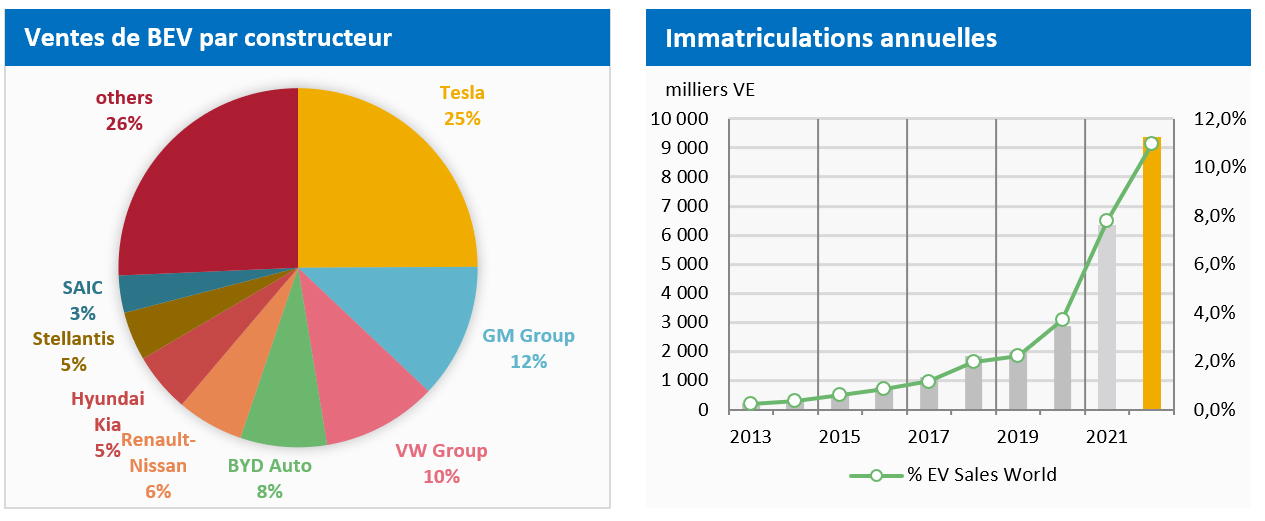

Les ventes mondiales de voitures 100 % électriques (BEV) ont totalisé 4,5 millions d'unités en 2021, soit une hausse de 127 % par rapport à 2020. La demande continue de s'envoler, portée par le marché chinois (+184 %), Tesla, et deux grands groupes - GM et VW. Tesla, un million de véhicules vendus en 2021 est le premier constructeur de BEV au monde avec 25% de part de marché devant le groupe GM (Wuling) avec 12 % et Volskwagen (10 %). La voiture la plus vendue en 2021 est la Model 3 de Tesla avec 12 % de part de marché, devant la mini EV de Wuling Hong Guang (9,4 %), qui connaît un grand succès en Chine avec des ventes en forte hausse (+250 % en un an).

Pour 2022, nos estimations de ventes se situent entre 9,4 et 10,8 millions, en fonction des incertitudes sur l'évolution de la situation sanitaire en Chine et de l'impact de la guerre en Ukraine sur les usines de production. Compte tenu de la tendance des ventes de voitures particulières, la part des VE devrait dépasser 10 %.

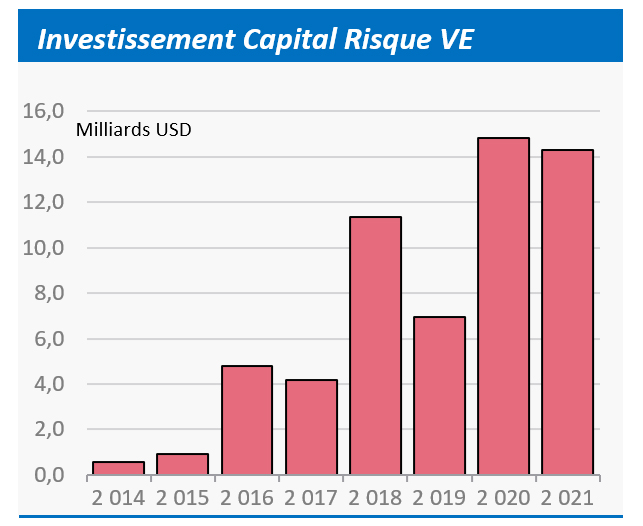

Le secteur des véhicules électriques continue d'attirer le monde de la finance et du capital-risque. Malgré la crise sanitaire, le montant investi en 2020 et 2021 dans le secteur du véhicule électrique dépasse les 14 milliards de dollars. Le vainqueur des levées de fonds de ces deux dernières années est Rivian Automotive, un fabricant de camions et de SUV électriques soutenu par Amazon et le Soros Fund Management qui a acquis plus tôt cette année plus de 2 milliards d'actions de cette start-up.

Cette capacité à lever des fonds et à atteindre des capitalisations boursières spectaculaires n'est pas sans rappeler les valorisations de la bulle internet. Pour l'instant, seul TESLA a démontré sa capacité à produire pour un marché de masse, avec près d'un million de véhicules produits en 2022. En revanche, RIVIAN, qui vaut 42 milliards de dollars, n'a produit que 2 000 véhicules à ce jour, et LUCID, qui vaut 40 milliards de dollars (la capitalisation boursière de Stellantis), a produit moins de 1 000 véhicules.

Ventes de VE en Europe

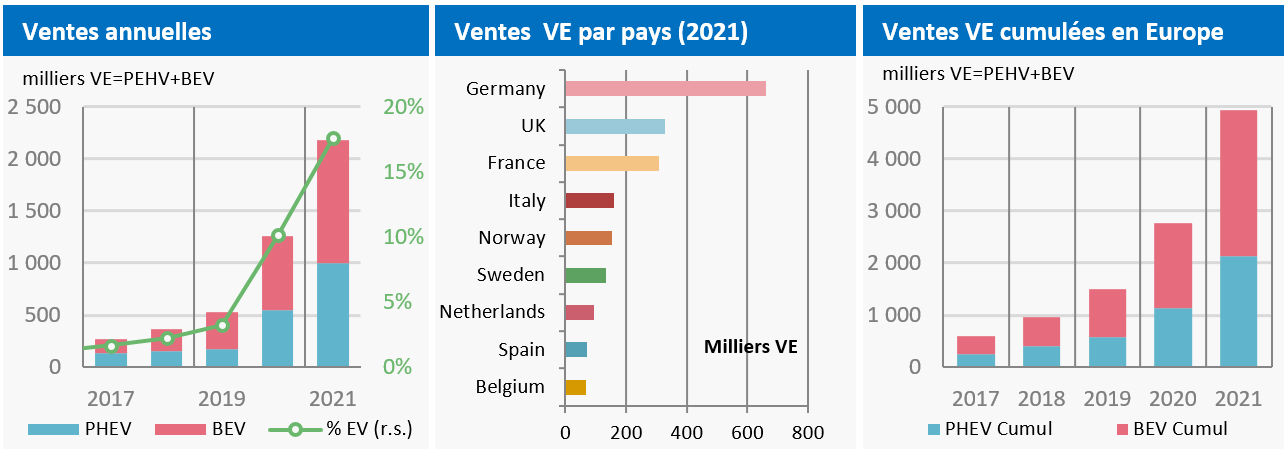

L'augmentation des ventes de VE en Europe en 2021 a été remarquable, avec des ventes en hausse de +73 % à 2,2 millions de véhicules (dont 1,2 million de BEV +66 %) et une part de marché record de 17,6 %. Au total, fin 2021, le parc européen comptera 5 millions de VE, faisant de l'Europe le deuxième marché mondial pour les véhicules électriques après la Chine (7,7 millions).

Les ventes de VE en Europe ont bien progressé grâce à une forte percée des PHEV, dont les ventes ont presque doublé pour atteindre 1 million d'unités. Cette tendance devrait se poursuivre au cours des prochaines années, les PHEV jouant pleinement leur rôle de technologie relais pour répondre aux exigences de conformité en matière de CO2.

En termes de modèles, 3 voitures 100 % électriques sont en tête des ventes en 2021 : La Model 3 de Tesla (136 000 unités vendues et une part de marché de 11,5 % des ventes), la ZOE de Renault avec plus de 75 000 unités vendues en Europe, suivie de l'ID.3 de Volkswagen (69 000).

Par pays, l'Allemagne est en tête avec 663 000 véhicules vendus, suivie par le Royaume-Uni (328 000) et la France (307 000). Le gouvernement allemand continue de soutenir la transformation de l'industrie automobile, notamment vers l'électromobilité. Initialement fixé en 2019 entre 7 et 10 millions de VE sur les routes d'ici 2030, le nouvel objectif du gouvernement est désormais de 15 millions de VE d'ici 2030 (contre 0,7 million actuellement). Pour atteindre ses objectifs, le gouvernement a décidé de maintenir ses subventions aux véhicules électriques (jusqu'à 9000 € pour un BEV et 6750 € pour un PHEV) jusqu'en 2025.

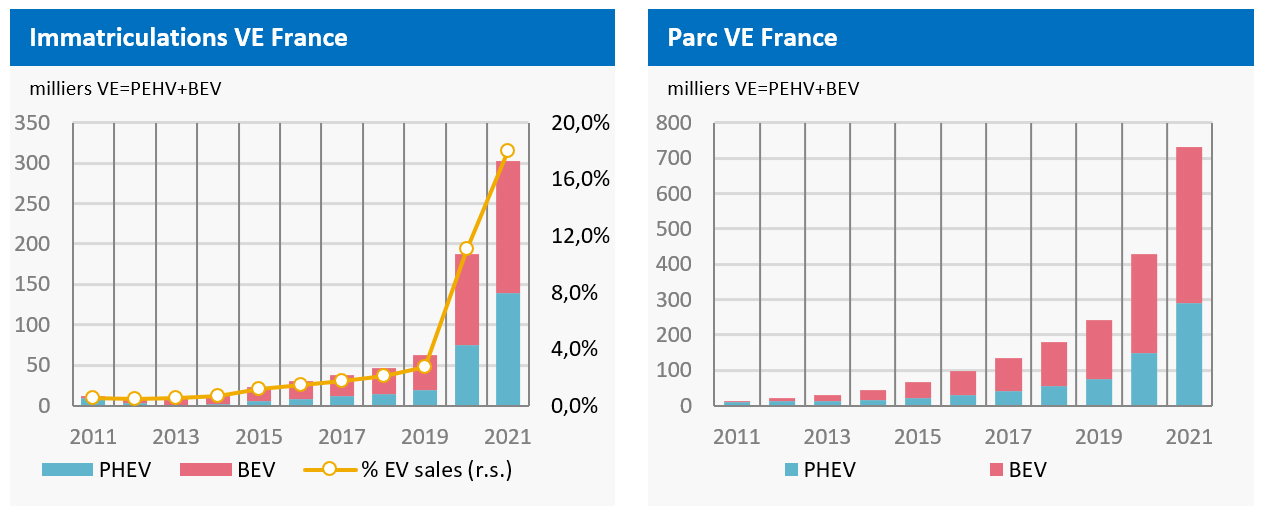

En France, selon les chiffres du ministère de la Transition écologique, les ventes de véhicules électriques ont augmenté de +61 % en 2021, atteignant 302 705 unités. La hausse est encore plus remarquable pour les PHEV, dont les ventes ont doublé pour atteindre 139 194 unités. Globalement, la part des VE en 2021 a atteint un niveau record de 18 %. Les premiers mois de 2022 sont encourageants avec des ventes de BEV en croissance de +58 % en janvier et en février. Le mois de mars est cependant en retrait avec des ventes qui progressent de +7 % seulement (+28 % pour les BEV et -16 % pour le PHEV).

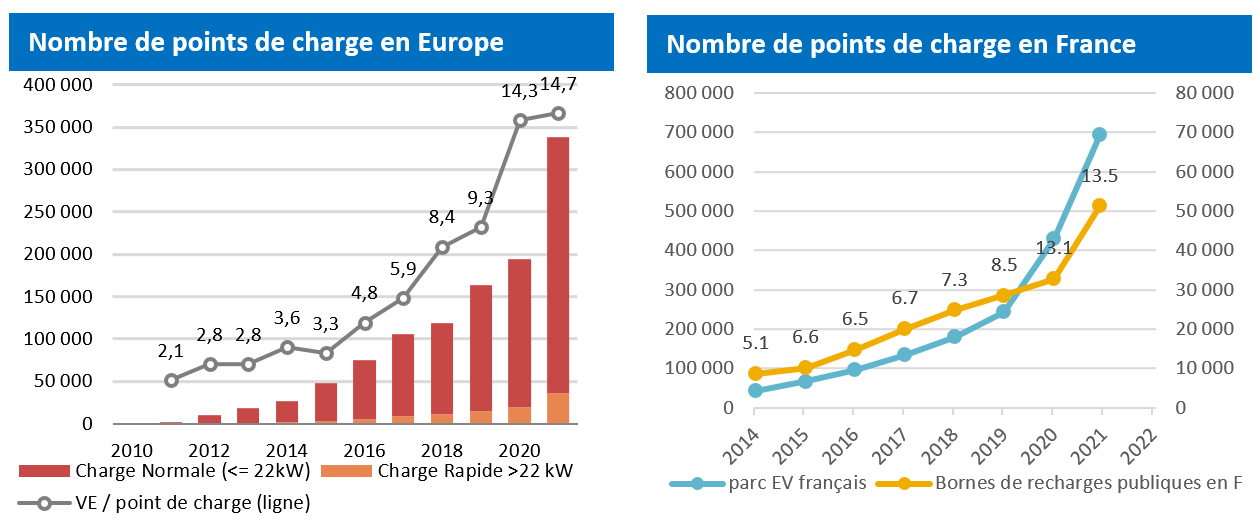

Selon les données de l'Observatoire européen des carburants alternatifs (EAFO), fin 2021, il y aura un peu moins de 350 000 stations de recharge publiques, dont seulement 11 % pour la recharge rapide (P > 22kW en CA et P> 50KW en CC), ce qui correspond à un ratio de stations de recharge publiques par voiture électrique de 14,7, loin de la valeur indicative de 1 station publique pour 10 voitures recommandée par la Commission européenne. En France, le ratio de bornes de recharge publiques par voiture n'a cessé de diminuer, passant de 5 à 8,5 entre 2014 et 2019. Le nombre de bornes de recharge publiques a peu augmenté en 2020, du moins par rapport à l'explosion des ventes de VE en 2020, de sorte que malgré une augmentation des bornes de recharge de 30 000 à 50 000 en 2021 sur le territoire français, le ratio est désormais de 1 borne pour plus de 13 voitures.

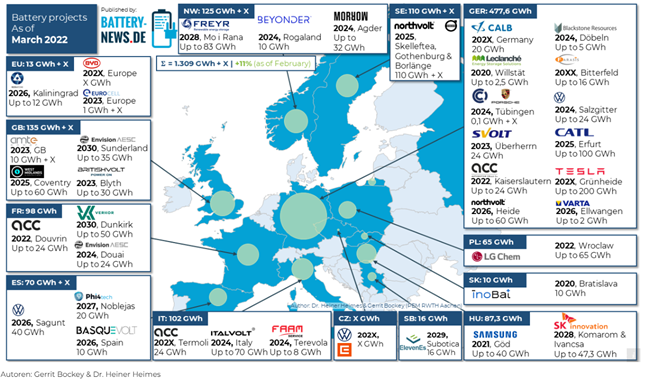

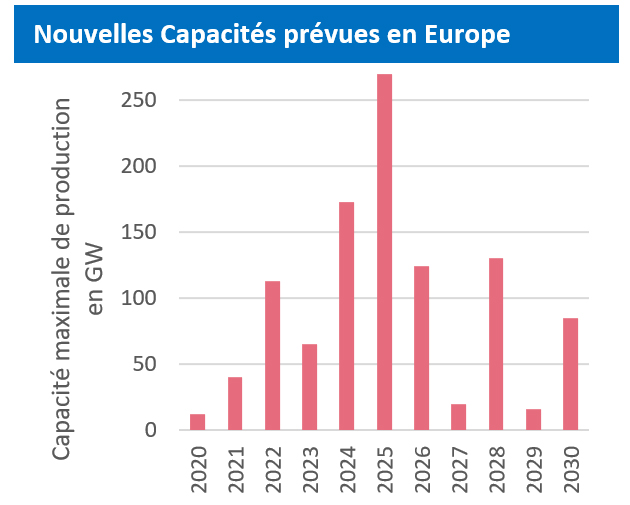

Encore minoritaire sur le marché des batteries pour les VE, l’Europe multiplie les actions pour combler son retard avec de nombreux projets d’usines annoncés. En 2020, l'Union européenne a produit environ 26 GWh de cellules au lithium, soit 6 % de la production mondiale. L'ambition est de faire grimper cette part à 16 % en dix ans, pour atteindre une capacité de 500 GWh par an.

La répartition des nouvelles capacités de production prévues sont représentées sur cette échelle de temps, soit un peu plus de 1 TW. A cela vient s’ajouter 0,25TW avec une date de démarrage encore inconnue.

Au-delà des aspects de sécurité d’approvisionnement, l’enjeu des gigafactories en Europe est également environnementale. En effet, selon une étude récente d'IFPEN, les batteries actuellement produites en Chine ont un taux d'émission de gaz à effet de serre associé à leur production de 108 kg CO2 éq./kWh (sans fin de vie) et de 95 kg CO2 éq./kWh (avec fin de vie) de batterie. On estime qu'en 2040, les batteries produites en Europe auront un taux d'émission de gaz à effet de serre associé à leur production de 87 kg CO2 éq./kWh (sans fin de vie) et de 57 kg CO2 éq./kWh (avec fin de vie, en supposant une récupération élevée des matériaux).

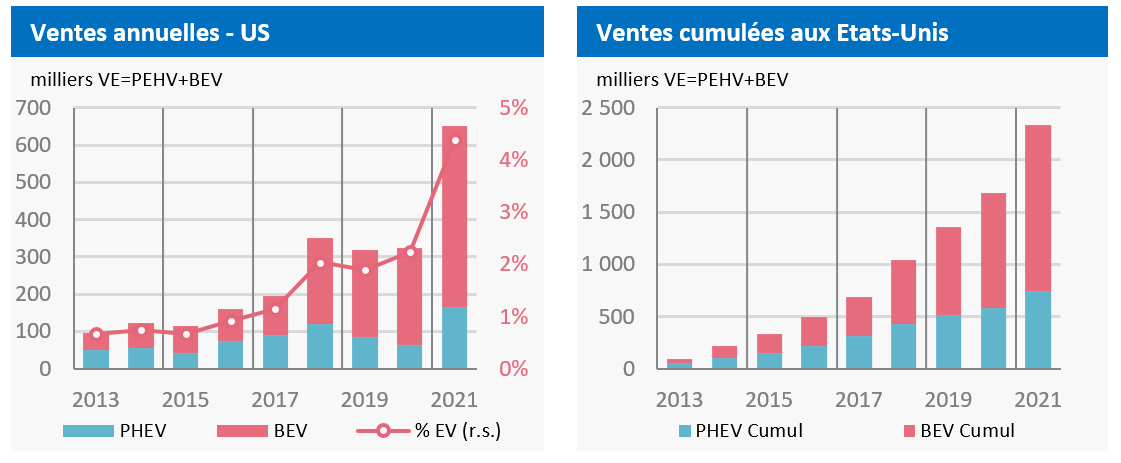

Etats-Unis : Faible pénétration du VE.

En 2021, les ventes de VE aux États-Unis ont doublé pour atteindre 652 000 unités et 4,4 % de part de marché. Si le marché américain reste principalement un marché pour les BEV avec 75 % des ventes, les ventes de PHEV ont fortement augmenté l'année dernière expliquant la forte croissance des ventes de véhicules électriques. À la fin de 2021, on comptait 2,3 millions de VE sur les routes. Le premier trimestre de 2022 suit la même tendance, avec une croissance des ventes de 6,5 %.

Le marché des véhicules électriques devrait bénéficier grandement du plan de relance "Build back better", qui, s'il est adopté, offrira un crédit d'impôt pouvant atteindre 12 500 dollars pour un VE (y compris sa batterie) construit aux États-Unis dans une usine syndiquée. Actuellement, seules la Croatie et la Roumanie offrent des subventions gouvernementales plus importantes pour les VE.

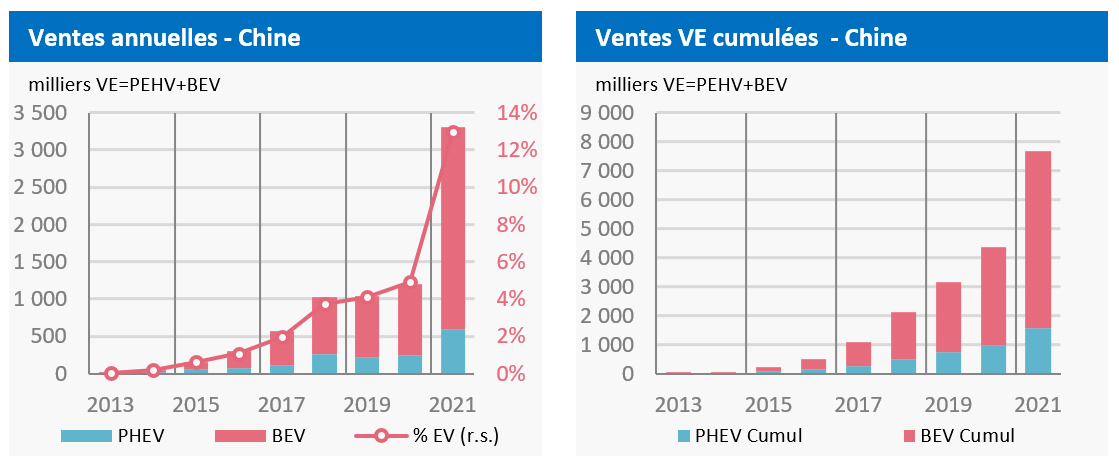

Chine : Forte reprise du marché

En Chine, après deux années de ralentissement, les ventes de VE ont bondi de 176 % l'an dernier pour atteindre 3,3 millions d'unités, soit 13 % des ventes de véhicules. A la fin de l'année 2021, le parc de VE en Chine est estimé à 7,7 millions de véhicules, dont 6,1 millions de BEV. L'année 2022 démarre sur les chapeaux de roue avec des ventes de VE en forte hausse (+250-300 %), mais cette embellie pourrait être de courte durée, selon les analystes, car la pandémie de Covid-19 à Shanghai et dans certaines usines de production perturbe les chaînes d'approvisionnement et de production (Tesla a suspendu la production de son usine de Shanghai depuis le 28 mars, tandis que Volkswagen et Toyota Motor Corp ont suspendu la production à Changchun depuis la mi-mars).

La voiture la plus vendue en 2021 est la Wuling Mini EV (groupe GM), une petite citadine, vendue moins de 4 000 Euros. Plus de 426 000 unités de cette voiture ont été vendues, devant la Model 3 de Tesla (273 000).

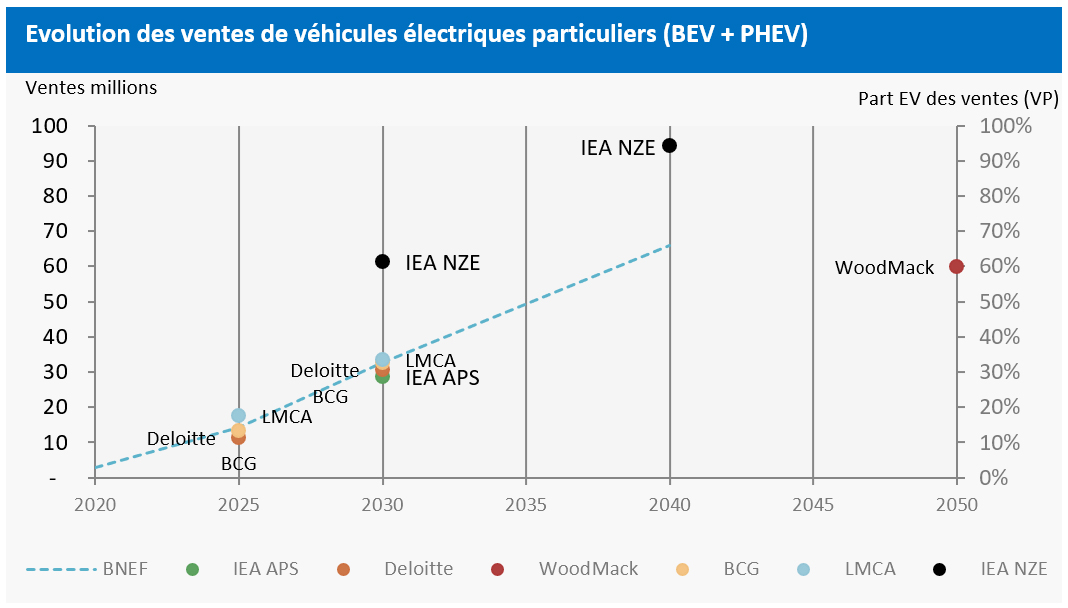

Les scénarios de développement du parc de véhicules électriques

Selon les derniers scénarios publiés par l'AIE et plusieurs consultants (BCG, BNEF, Deloitte, WoodMackenzie) les ventes de véhicules électriques (VE) devraient atteindre environ 30 millions en 2030 avec une part de marché des ventes évoluant entre 30-35 % selon les sources. Le scénario le plus élevé reste le scénario NZE de l'AIE avec 61 millions de VE en 2030 (64 % de part de marché) et 94 millions de VE en 2040 (97 % de part de marché). Le scénario WoodMackenzie est le plus conservateur : publié en août 2021, ce scénario envisage une part de marché de 61 % en 2050.

Dernières nouvelles du marché des véhicules électriques

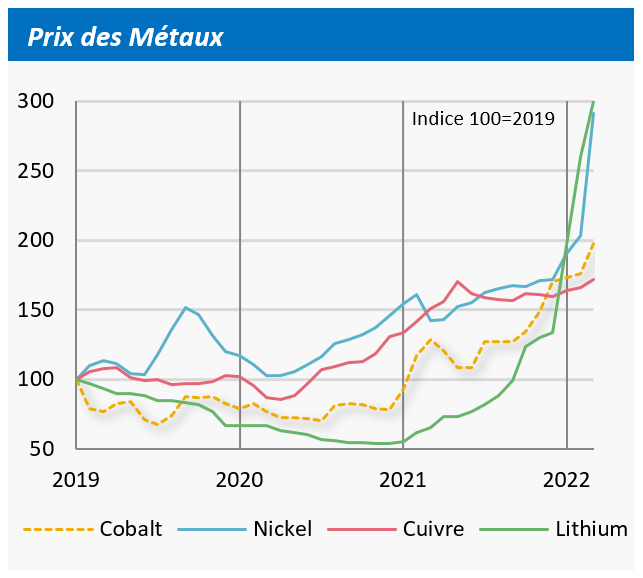

A court terme, l’approvisionnement en semi-conducteurs est critique pour les VE, le montant total de ces composants étant en moyenne de 900 $/VE contre 500 $/VP thermique. Aussi, après une dizaine d’années durant lesquelles le coût moyen du kWh a été divisé par 10, les métaux intervenant dans la fabrication des batteries (lithium, nickel, cobalt) ont connu ces derniers mois des augmentations spectaculaires avant même d’être impactés par la guerre en Ukraine et les sanctions en découlant envers la Russie.

Selon diverses sources industrielles, la hausse des coûts des matières premières devrait entraîner une augmentation des prix des batteries pour VE allant de 20 % à 40 % pour les batteries NCM et LFP, respectivement, par rapport au quatrième trimestre 2021. Plusieurs constructeurs automobiles ont également laissé entendre lors de leurs assemblées des actionnaires en mars que les prix pourraient être renégociés. Dans ce contexte, il est probable que la tendance à la baisse des prix des batteries, observée depuis plusieurs années, sera au moins temporairement interrompue. Cela ne devrait pas profiter aux véhicules à combustion interne, dont les prix augmentent également en raison des normes d'émissions, mais cela pourrait repousser à plus tard le concept de "VE bon marché pour tous". Pour autant, les annonces des constructeurs ont continué à se multiplier au premier trimestre 2022 :

- RENAULT, NISSAN et MISTUBISHI ont annoncé la mise en commun de leurs moyens pour le développement de leurs VE, soit 23 milliards d’euros sur 5 ans. Le but affiché est de produire 35 véhicules sur la base de 5 plateformes d’ici 2030. Le nerf de la guerre est la réduction de 65 % du coût de la batterie solide. Ce composant clé, (développé par NISSAN pour l’alliance, RENAULT prenant en charge les logiciels) sera décisif pour atteindre la parité de coût de production thermique-électrique d’ici 2028.

- Début Mars, Stellantis a annoncé ne lancer que des modèles 100 % électriques dès 2026 qui représenteront la totalité des ventes en 2030.

- TESLA vient d’ouvrir en mars deux « giga-usines » de VE, une près de Berlin (capacité de production de ½ million de modèles Y/an, pour un PV de 58K€ pour la version de base), l’autre à Austin pour augmenter sa capacité de fabrication mondiale de moitié. Contrairement à nombre de ses concurrents, TESLA arrive à démontrer que la fabrication de véhicules électriques peut être plus rentable que celles des thermiques, avec un profit de 11000$ par véhicule.

- HONDA vient d’annoncer un montant d’investissements de 37 milliards d’euros sur 5 ans pour proposer 30 nouveaux modèles électriques d’ici 2030. Honda prévoit que sur les dix années à venir, 60 % de ses coûts de R&D seront consacrés à l’électromobilité. Au mois de mars 2022, HONDA a levé 2,5 milliards d’euros pour développer des véhicules électriques et à pile à combustible. HONDA déclare également faire des efforts de recherche particulier pour le développement d’une pile solide qui permettrait d’en augmenter la durée de vie. HONDA s’associe d’une part à GM pour produire 2 VE en 2024 aux États-Unis, et d’autre part avec Sony pour son architecture électronique avec pour cible la gamme occupée par TESLA (Sony qui vient de lancer une nouvelle société de production de VE est spécialiste d’une technologie de capteurs cruciale pour la conduite autonome). SONY de son côté construit une nouvelle usine de semi-conducteurs au Japon.

- HERTZ vient de passer une commande de 65 000 VE auprès de POLESTAR.

- NISSAN annonce 5 nouveaux modèles de VP et utilitaires hybrides (HEV – pas de PHEV) pour l’Europe cette année. FORD vient aussi de dévoiler le lancement de 7 véhicules électriques d’ici 2026, 3 VE et 4 utilitaires. FORD annonce également un projet de giga-factory de batteries en Turquie en partenariat avec SK INNOVATION (capacité de production d’au moins 600 000 batteries/an)

- VW a annoncé au mois de mars la construction d’une nouvelle usine à Wolfsburg d’ici 2026 (capacité annuelle de 250 000 VE Trinity/an).

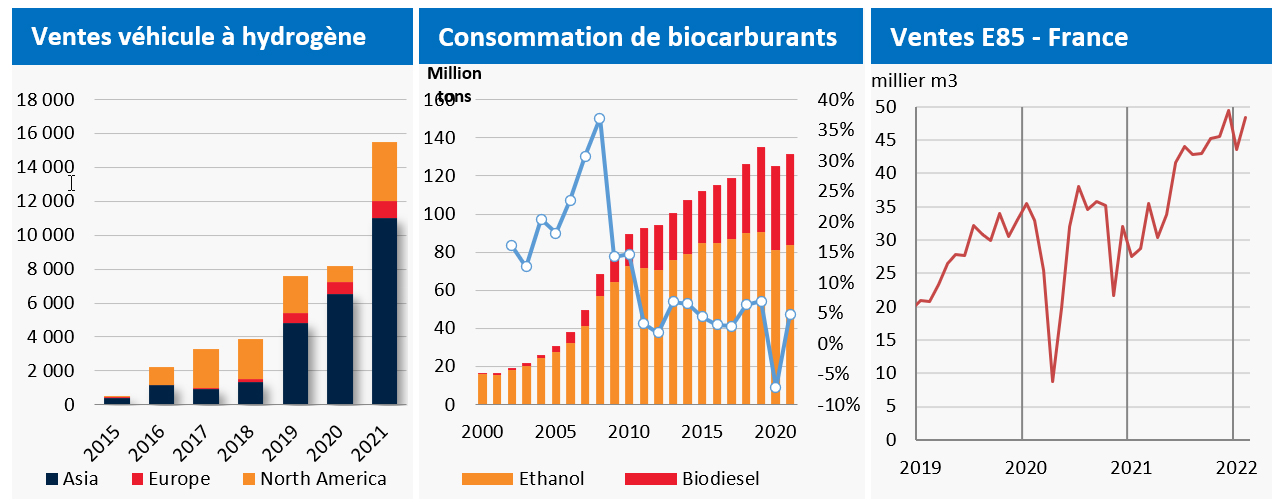

Les Carburants Alternatifs : Hydrogène et Biocarburants

En 2021, les ventes mondiales de véhicules particuliers à pile à combustible (FCEV) ont presque doublé pour atteindre 15 500 unités. La progression a été particulièrement forte aux États-Unis, qui comptent désormais plus de 12 000 véhicules en circulation. Même si ce marché reste très limité, avec principalement 2 modèles de véhicules (le Hyundai Nexo et le Toyota Mirai), d'autres constructeurs automobiles comme BMW ou le groupe Volkswagen développent actuellement des véhicules à hydrogène. BMW prévoit de produire 100 unités d'essai du véhicule à hydrogène X5 cette année. Le coréen Kia a annoncé son intention d'avoir une gamme de véhicules à pile à combustible d'ici 2028. Le groupe Volkswagen concentre toute sa recherche et développement autour des FCEV sur sa marque haut de gamme Audi. Daimler et Volvo Trucks se concentrent également sur cette technologie pour leurs camions. Dans les scénarios prospectifs les plus optimistes, les ventes mondiales de FCEV en 2040 dépassent les 2 millions de véhicules, soit moins de 2 % des ventes (3 % pour les camions).

Après avoir chuté de 8 % en 2020 en raison de la baisse de la consommation de carburant routier à cause de la pandémie, la consommation de biocarburants (éthanol et biodiesel) repart à la hausse avec une augmentation de +4,7 % en 2021. L’augmentation des prix des denrées alimentaires, des engrais et des matières premières en raison du conflit en Ukraine pousse plusieurs pays à reconsidérer ou ajuster les mandats de mélange de biocarburants afin de réduire les tensions sur les prix de l'énergie pour les utilisateurs finaux. La Finlande a ainsi annoncé qu'elle réduirait son obligation en matière de biocarburants de 7,5 points de pourcentage pour cette année et 2023, pour atteindre respectivement 12 et 13,5 %. La Suède a également proposé de geler son mandat pour 2023 aux niveaux de 2022 et la Croatie a supprimé les pénalités imposées aux sociétés qui ne respectent pas les objectifs du mandat. La Commission européenne a déclaré que la réduction de la consommation de biocarburants issus de cultures, d'engrais minéraux, de gaz naturel et la réduction des importations d'aliments pour animaux sont nécessaires pour augmenter la sécurité alimentaire de l'UE. Elle a également encouragé le passage des biocarburants classiques aux biocarburants avancés.

En France, les ventes d'E85 (essence pouvant contenir entre 65 % et 85 % de bioéthanol) ont bondi de +33 % en 2021, représentant environ 4 % des ventes d'essence. Malgré l'augmentation du prix, l'E85 reste compétitif par rapport à l'E10 avec un prix moyen de 0,93 €/l. Selon le SNPAA, le nombre de véhicules fonctionnant à l'E85 en France est de 194 000, dont 49 000 véhicules flex-fuel. Depuis le début de l'année, les immatriculations de FFV et d'hybrides ont fortement augmenté, notamment avec l'arrivée de nouveaux modèles (dont la Ford Kuga FHEV et la Ford Focus mHEV). On peut également noter un triplement des voitures GPL en 2021, principalement des modèles low-cost de DACIA qui ont bénéficié du différentiel entre le litre de GPL et celui de l'essence/diesel.

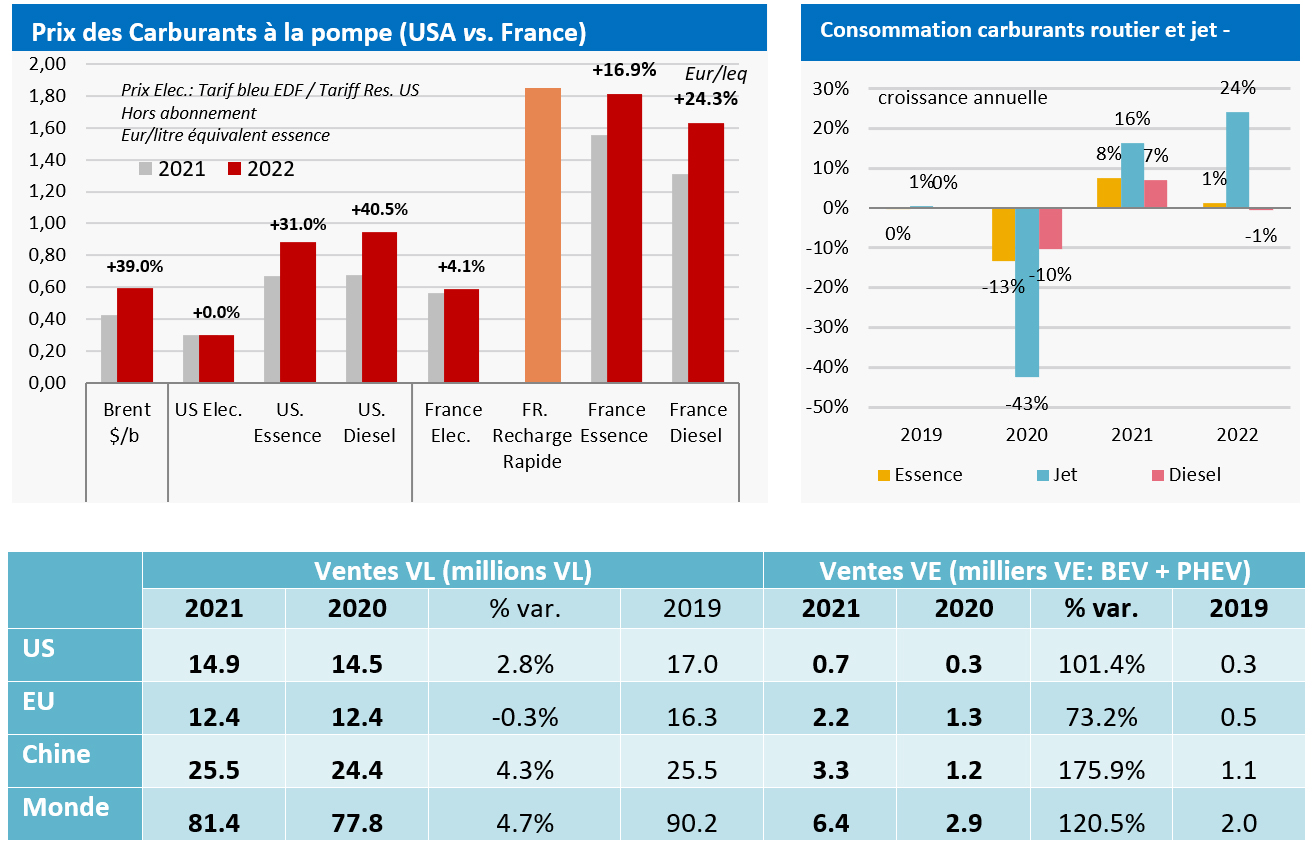

Baisse historique de la consommation de carburants fossiles

Après avoir chuté de plus de 12 % en 2020, la consommation de carburant routier (essence + diesel) dans les pays de l'OCDE a augmenté de +7 % en 2021. Pour 2022, d'importants risques de dégradation des perspectives économiques subsistent. Les principales institutions de prévision revoient à la baisse leurs hypothèses économiques, car la guerre en Ukraine continue d'avoir un impact important sur les flux de matières premières, les prix, l'inflation et les devises. Selon les dernières données de l'AIE, la consommation de carburant routier (essence + diesel) dans les pays de l'OCDE devrait augmenter de 1 % en 2022. La demande de jet/kérosène, quant à elle, devrait continuer à se redresser avec une croissance attendue de +24 %, mais toujours 17 % en dessous du niveau pré-pandémique.

Sur le marché international de Londres, le prix du Brent a atteint des niveaux record depuis le début de la guerre, frôlant les 140 $/b début mars. Suite à deux actions collectives des pays membres de l'AIE visant à libérer un total de plus de 180 mb de pétrole et de produits pétroliers des stocks stratégiques, les tensions sur les prix se sont apaisées et les cours sont redescendus autour de 100 $/b. En moyenne depuis le début de l'année, le Brent se situe à 98,6 $/b, soit une hausse de +39 % par rapport à l'année 2021. Les prix des produits pétroliers (essence et diesel) ont suivi l'évolution du prix du pétrole brut avec des augmentations entre 31 et 45 % aux États-Unis pour l'essence et le diesel respectivement et entre 17 et 24 % en France. L’électricité a également fortement augmenté avec un prix sur le marché de gros multiplié par 2 à 273 €/MWh en moyenne depuis le début de cette année. En réponse à cette forte augmentation, le gouvernement français a mis en place un bouclier tarifaire voté dans la loi de finances pour 2022 plafonnant la hausse des tarifs réglementés de l'électricité au 1er février 2022 à 4 % TTC. En équivalent essence, le prix de la recharge électrique sur une prise domestique est de 0,6 €/leq (litre essence équivalent), soit 3 fois moins cher que l'essence ou le diesel. Le prix de la recharge rapide, hors tarifs et abonnements spécifiques, augmente fortement pour atteindre 0,7 €/kWh en moyenne sur les différents réseaux. A ce prix, en équivalent essence, le prix de l'électricité est équivalent au prix de l'essence et supérieur au prix du gazole de 14 %.

Rédacteurs : Jean Kaniewicz et Jérôme Sabathier - IFPEN – Direction Economie et Veille