16.06.2023

15 minutes de lecture

Transport / Tableau de bord n° 21 - T1 2023

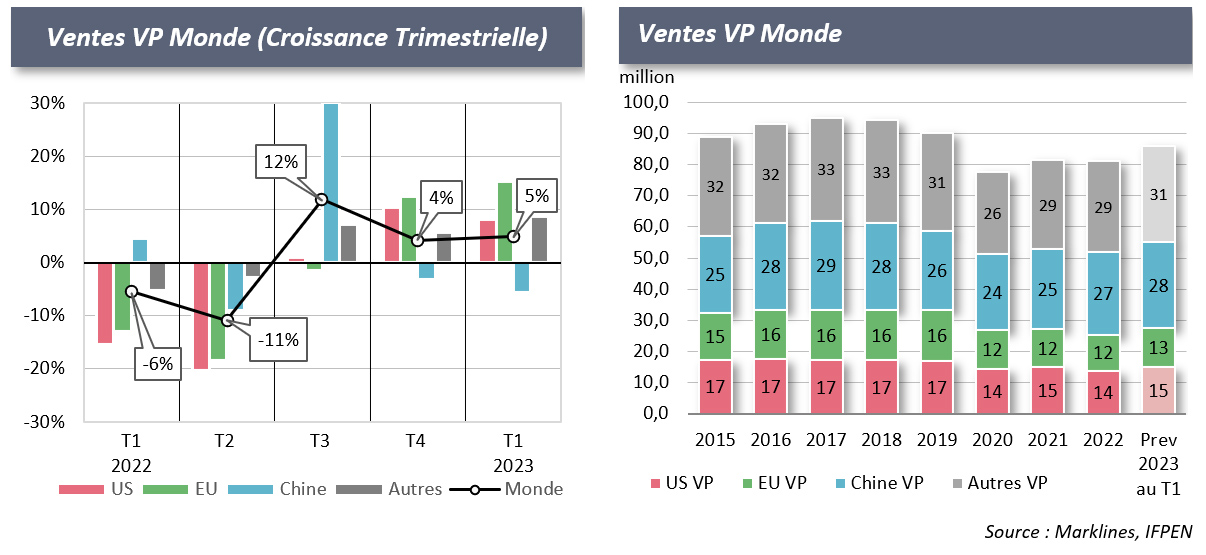

Dans un contexte économique incertain, le marché mondial de l'automobile a enregistré une hausse des ventes de 5 %, ce qui suggère une amélioration des problèmes d’approvisionnement des chaines de production qui ont marqué les deux années précédentes. Toutefois, cette reprise est inégale : les ventes ont augmenté en Europe et aux États-Unis, tandis que la Chine a connu un deuxième trimestre consécutif de baisse.

En ce qui concerne les véhicules électriques, les ventes au premier trimestre 2023 ont augmenté de 28 % par rapport à l'année précédente, atteignant 2,6 millions d'unités vendues. Cependant, malgré cette croissance, le taux d'électrification pour ce trimestre est de 12,6 %, ce qui reste inférieur à la moyenne de 2022. Pour stimuler les ventes, plusieurs constructeurs ont lancé une guerre des prix.

Le marché automobile mondial confirme son redressement au 1er trimestre

Le marché automobile mondial poursuit son redressement au premier trimestre 2023, enregistrant une augmentation de + 5 % des ventes. Néanmoins, la reprise demeure inégale, avec une hausse des ventes en Europe et aux États-Unis, tandis que la Chine connaît son deuxième trimestre consécutif de baisse. Pour l'année 2023, nos estimations mondiales prévoient une légère hausse à 86 millions de véhicules particuliers (+ 6 %), en supposant que les problèmes d'approvisionnement et de logistique soient en grande partie résolus. Toutefois, le marché reste fragile et dépend fortement de l'évolution de la situation économique mondiale, notamment en raison des taux d'intérêt élevés et de l'inflation persistante.

Selon une récente étude publiée par GfK, l'âge moyen des parcs automobiles augmente de manière significative dans les principaux marchés régionaux. Les contraintes d'approvisionnement liées à la pénurie de puces électroniques, l'offre limitée de nouveaux véhicules et l’augmentation des prix des voitures dans un contexte de nouvelles réglementations pourraient expliquer le comportement des consommateurs qui préfèrent utiliser leurs véhicules existants pendant une plus longue période. En Amérique du Nord, l'âge moyen d'un véhicule est passé de 11,4 ans en 2014 à 12,2 ans en 2022. En Europe, la durée de vie d'un véhicule se rapproche de celle observée en Amérique du Nord, passant de 7,4 ans en 2014 à 12 ans en 2022, soit une augmentation de 62 % en 8 ans. En comparaison, l'âge moyen du parc automobile en Asie est inférieur à 6 ans (5 ans en Chine, 4 ans en Inde).

Si cette tendance se confirme, elle pourrait entraîner un renouvellement plus lent des véhicules en Europe et aux États-Unis, ce qui se traduirait par des ventes structurellement plus faibles qu'auparavant et un retard dans la réalisation des objectifs de réduction des émissions polluantes. En revanche, en Chine, le faible âge moyen du parc de VP (véhicules particuliers), en plus de la taille considérable du marché et du potentiel de croissance économique encore important, constitue un facteur qui stimule les ventes.

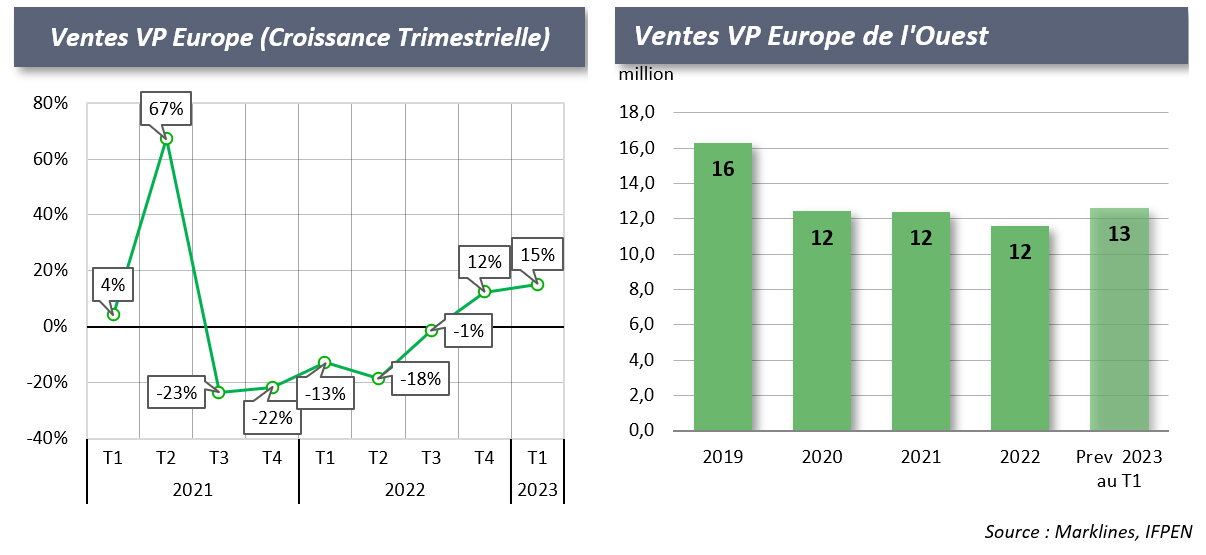

VP : Le marché européen confirme son rebond

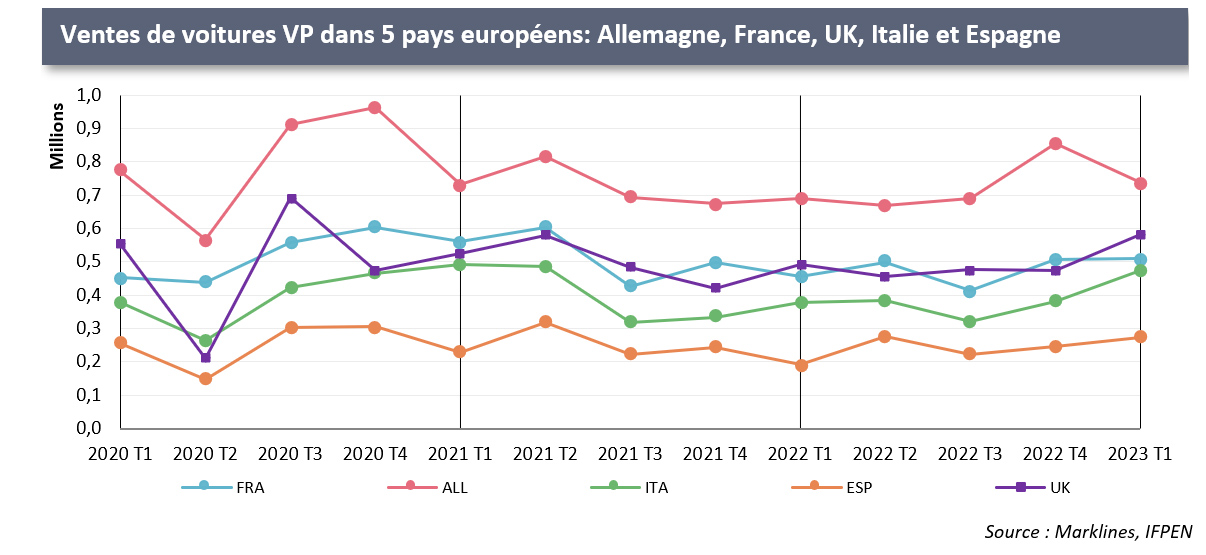

Le marché automobile européen a enregistré au premier trimestre une augmentation de 15 % par rapport à l'année précédente. C'est le deuxième trimestre consécutif que ce marché affiche une croissance trimestrielle à deux chiffres, mais cela est comparé à une base annuelle faible. Depuis la pandémie, les ventes mensuelles ont du mal à dépasser le million de véhicules particuliers. Après des ventes encourageantes en fin d'année dernière, principalement grâce à des mesures incitatives des gouvernements, les ventes des mois de janvier et février sont restées en deçà du million avant de dépasser les 1,4 million en mars dernier, un niveau qui n'avait pas été atteint depuis mars 2021 et juin 2019. Pour cette année, nous estimons que même si l’Europe est rentrée en récession au premier trimestre (y compris le marché allemand), les ventes devraient globalement s’améliorer pour atteindre les 12,6 millions de véhicules (+ 8,5 %).

L'Allemagne, qui représente le plus grand marché intérieur en Europe, a enregistré une baisse des ventes de voitures au premier trimestre, passant de 0,9 million à 0,7 million. Cette baisse s’explique principalement par le fait que les consommateurs allemands ont saisi l'opportunité de bénéficier des subventions publiques pour les véhicules hybrides rechargeables (PHEV), dont la période d'éligibilité touchait à sa fin, ainsi que des subventions pour les véhicules électriques (BEV), qui seront réduites à partir de 2023. Les marchés italien et britannique ont contribué de manière significative à la bonne performance du marché automobile européen au premier trimestre.

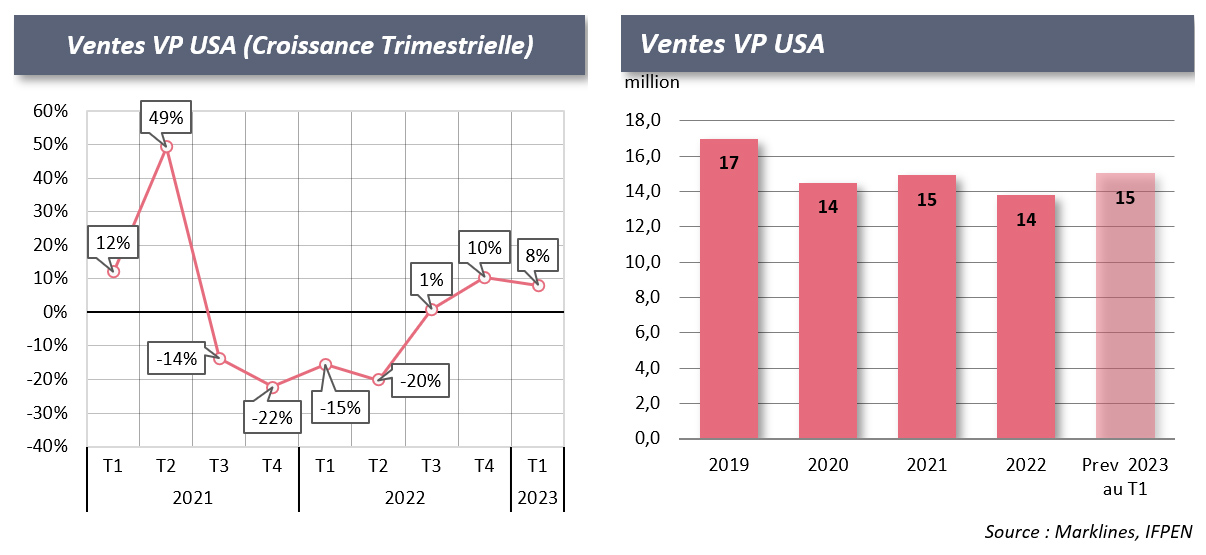

VP Etats-Unis : Croissance solide au 1er trimestre

Le marché automobile américain croît à un rythme similaire à celui de l'Europe, avec une solide progression de 8 % au premier trimestre, toujours soutenue par la croissance du segment des pick-up et des SUV. Ces bons résultats permettent d’envisager des ventes pour 2023 à hauteur de 15 millions (+ 9 %) même si l'augmentation du prix d'achat moyen des véhicules (47 000 $) et des taux d'intérêt pour les crédits automobile (9 %) pourraient changer la donne.

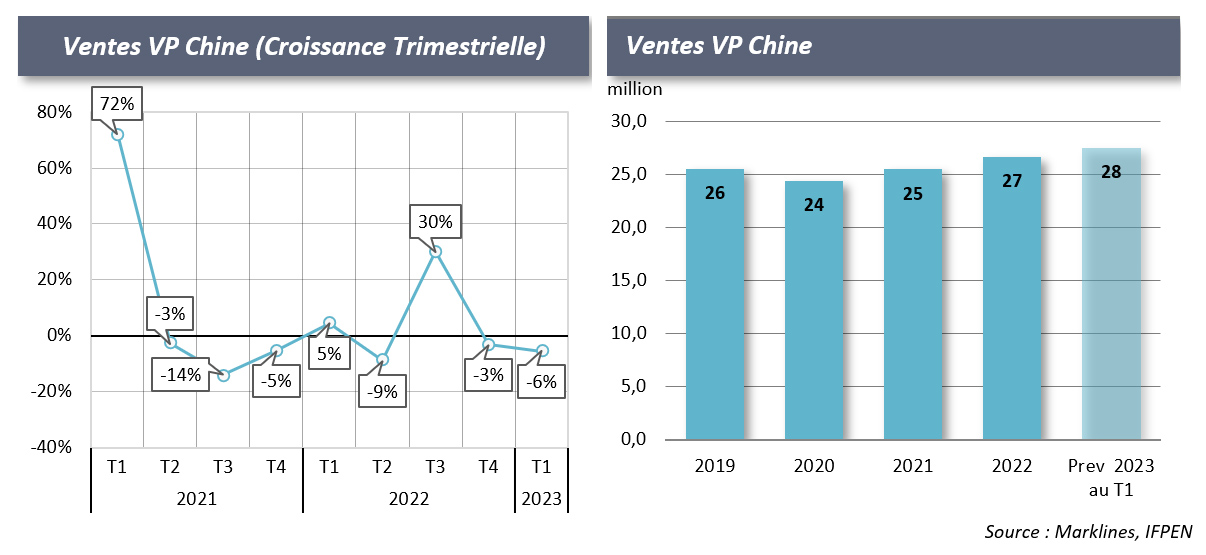

VP Chine : Mauvais départ en 2023

Les ventes de voitures particulières en Chine ont démarré l’année par une baisse, en partie compensée par une reprise des ventes au mois de mars. En glissement annuel, les ventes du premier trimestre ont baissé de 6 %, marquant ainsi le deuxième trimestre consécutif de baisse. La faiblesse des ventes en janvier et février peut être attribuée à la suppression, à la fin de l'année dernière, de deux incitations fiscales majeures en faveur des modèles à combustion interne et des véhicules à énergie nouvelle (NEV). Les perspectives pour les mois à venir sont meilleures, plusieurs facteurs étant susceptibles de stimuler les ventes, tels que la baisse des prix et le maintien dans beaucoup de provinces de subventions régionales pour l’achat de NEV. De plus, les concessionnaires disposent encore d'un stock important de véhicules à vendre avant l'entrée en vigueur, le 1er juillet, de la nouvelle norme d'émission State VI-B. Dans ce contexte, on estime que les ventes de VP en Chine devraient augmenter de + 3 % pour approcher les 28 millions de véhicules.

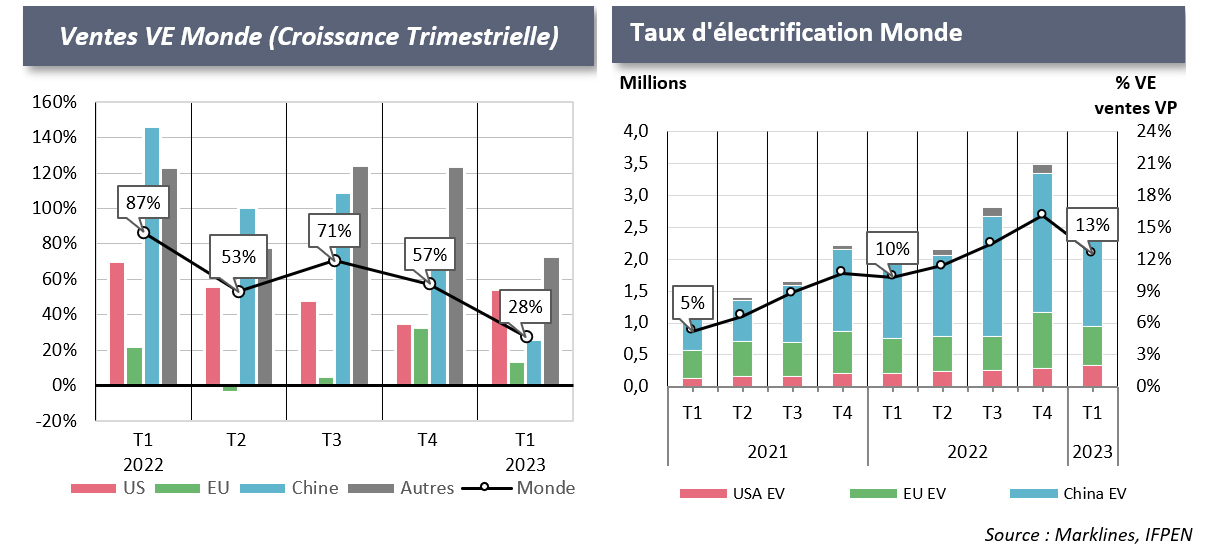

Marché mondial du VE : Consolidation du taux d’électrification

Les ventes mondiales de VE (véhicules électriques) ont augmenté de 28% en glissement annuel au premier trimestre, en baisse par rapport au taux de croissance observé du T2 au T4 2022. La part des ventes de VE, qui était encore de 16,2 % au global au T4 2022, est retombée à 12,6 % au T1 2023. La fin des subventions publiques dans plusieurs pays (Chine, Allemagne, ...) au T4 2022 explique en partie ce ralentissement des ventes.

Au total, le nombre de VE en circulation dans le monde dépasse aujourd'hui les 29 millions de véhicules et devrait, selon nos prévisions, avoisiner les 40 millions d'ici la fin de l'année, soit environ 3 % du parc automobile mondial.

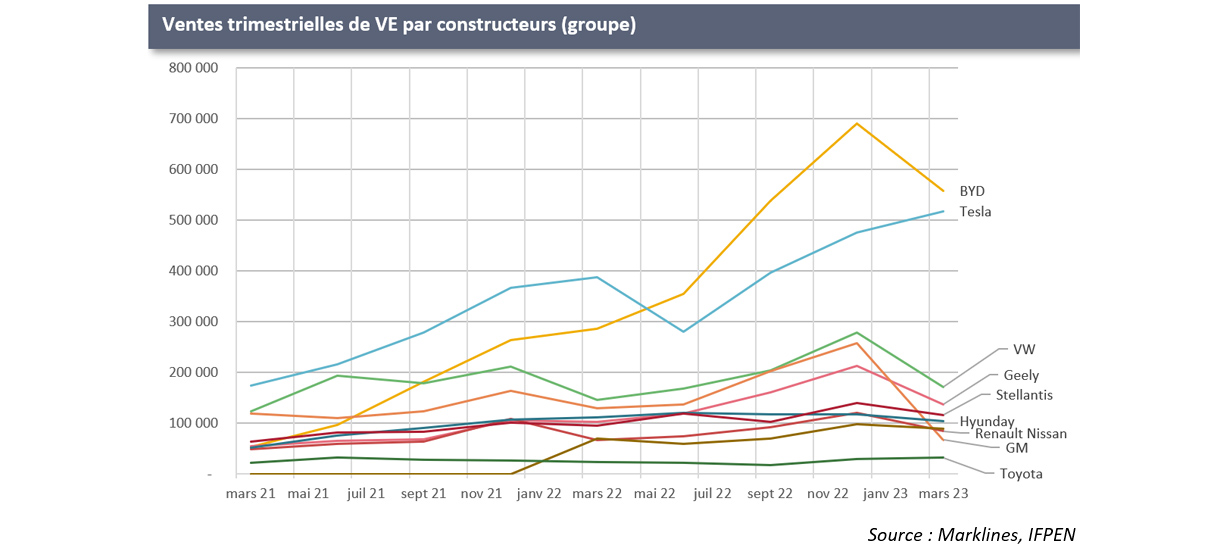

Dans ce contexte de ralentissement des ventes de VE, plusieurs constructeurs ont entrepris de baisser les prix de leurs voitures électriques pour relancer les ventes. Cette tendance a été initiée par Tesla, qui a considérablement baissé ses prix (de plus de 10 % en moyenne dans plusieurs pays).

D'autres constructeurs ont suivi (comme Ford), mais c’est surtout en Chine qu’une véritable guerre des prix semble se mettre en place. La coentreprise chinoise de Volkswagen a réduit de 18 % le prix de ses voitures électriques ID.3, tandis que BYD, le plus grand fabricant de VE du pays, a annoncé une deuxième vague de baisses de prix en un mois pour certains de ses modèles plus anciens. En Europe, la tendance est également à la baisse, mais elle fait suite aux fortes augmentations de la fin de l’année 2022. La situation pourrait toutefois changer : Fabrice Cambolive, PDG de Renault, a récemment déclaré à Reuters que « les baisses de prix de Tesla vont obliger Renault à regarder de près sa politique de prix au niveau mondial ».

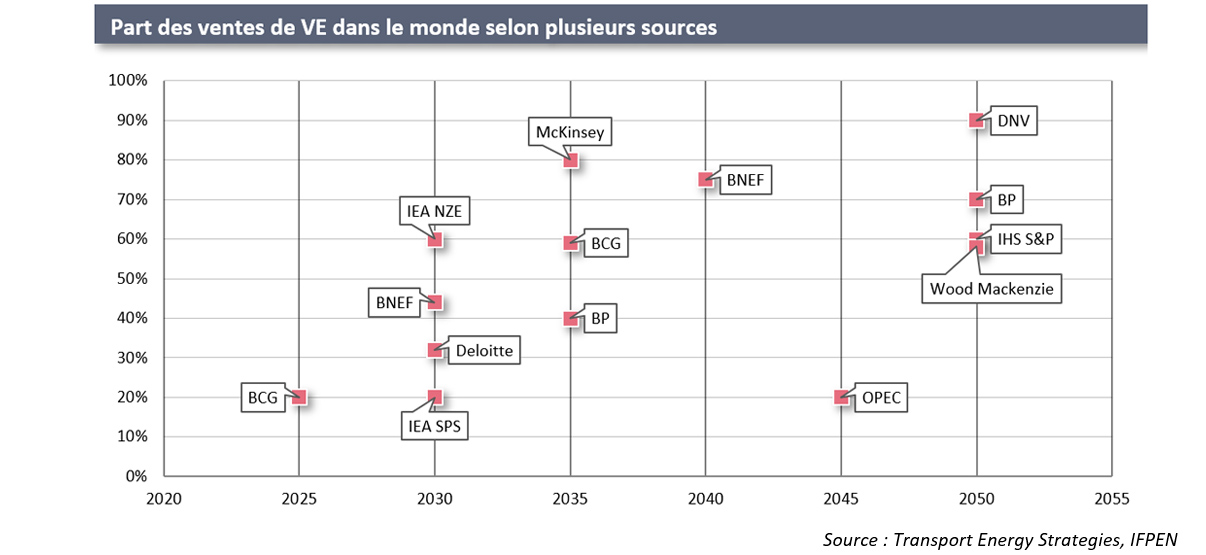

À la fin de l'année 2022, la plupart des organisations et des consultants ont révisé leurs prévisions de ventes de véhicules électriques pour les années à venir. Bien que toutes les prévisions à long terme indiquent une électrification massive des voitures particulières, la tendance à court terme est moins claire, avec d'importantes différences entre les analystes.

Sur le marché mondial des VE, deux constructeurs se démarquent incontestablement : BYD et Tesla, qui continuent de dominer le marché du VE. À eux seuls, ces deux géants captent plus de 40 % de l’ensemble des ventes. Les autres constructeurs automobiles sont encore loin derrière avec des parts de marché comprises entre 1 % et 5 % des ventes mondiales.

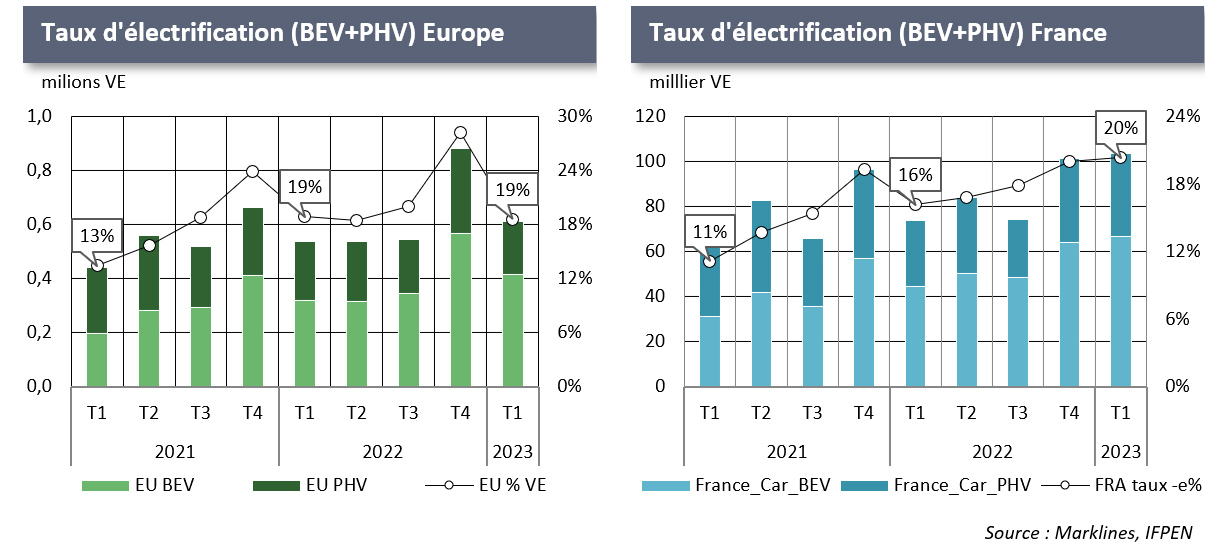

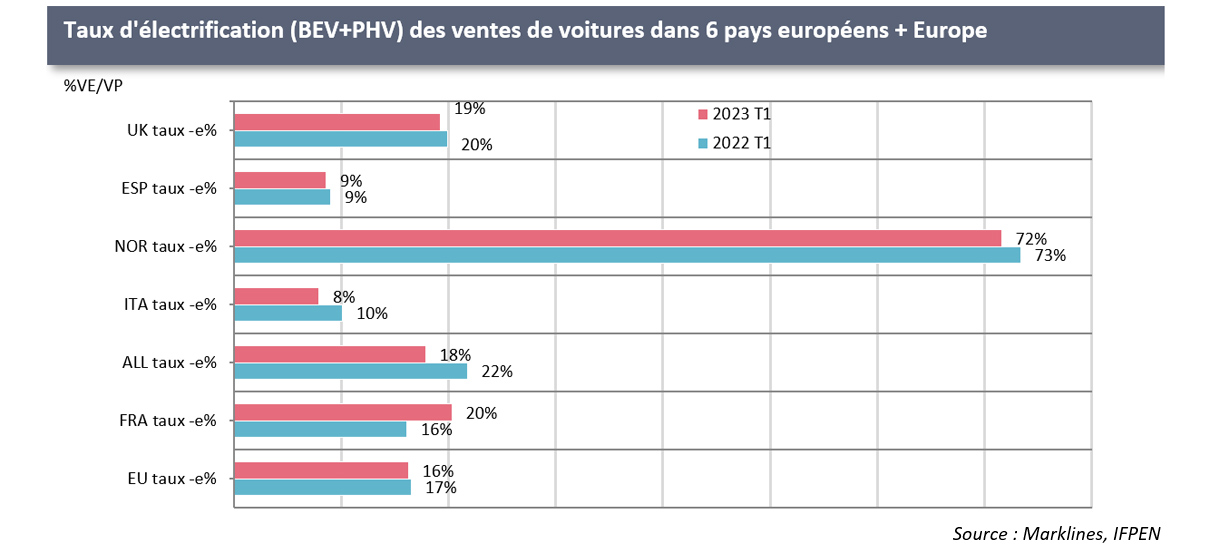

Ventes de VE en Europe : démarrage lent au premier trimestre

En Europe, pour la première fois depuis l'introduction des véhicules électriques (VE), la croissance des ventes de VE au premier trimestre (+ 14 %) a été inférieure à celle des ventes de véhicules à essence et diesel (+ 15 %). Malgré cela, avec un peu plus de 600 000 VE vendus, les VE représentent désormais 19 % du marché. En France, un véhicule sur cinq vendu au premier trimestre était un VE. Les ventes de VE ont augmenté de 40 % au premier trimestre, principalement grâce aux ventes de véhicules électriques à batterie (BEV), qui ont progressé de plus de 50 %.

Dans les 6 principaux marchés de VE en Europe, les taux d'électrification sont restés globalement stables en glissement annuel au 1er trimestre 2023, à l'exception de la France, où le taux a augmenté à 20%. En Allemagne, le taux a chuté à 18 % au T1 2023 en raison de la fin des subventions gouvernementales pour les PHEV et de leur réduction pour les BEV, ce qui a conduit à une anticipation massive des ventes à la fin de l'année dernière.

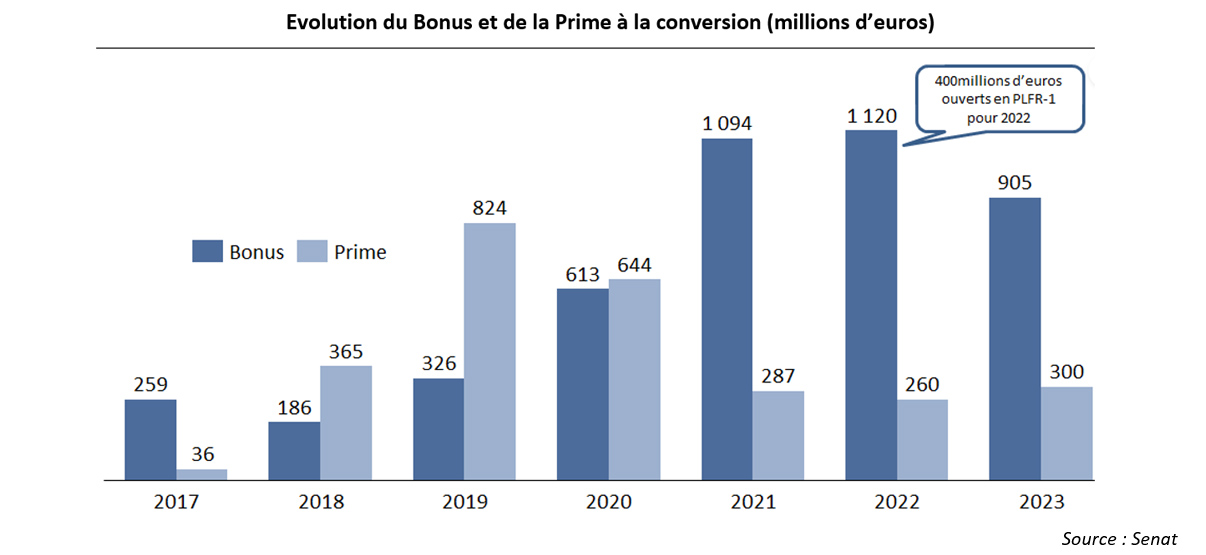

En France, les budgets relatifs aux aides à l'achat de véhicules neufs émettant peu de CO2 (« bonus ») ainsi qu'au retrait de véhicules qui émettent beaucoup de CO2 (prime à la conversion) ont fortement augmenté ces dernières années pour s'élever aujourd'hui à environ 1,2 milliards d’euros.

Selon une enquête du Monde basée sur des données fournies par le ministère de l'Économie et des Finances, en 2020, deux modèles fabriqués en France (hors batteries) étaient les plus grands bénéficiaires du bonus écologique : la Renault Zoé et la Peugeot e-208. Cependant, la situation sur le marché français a considérablement évolué depuis, avec la domination désormais marquée de la Tesla Model Y et de la Dacia Spring. Cette évolution a conduit le gouvernement à préparer une version révisée du bonus écologique pour 2024, visant à empêcher les modèles construits hors d'Europe de bénéficier du bonus.

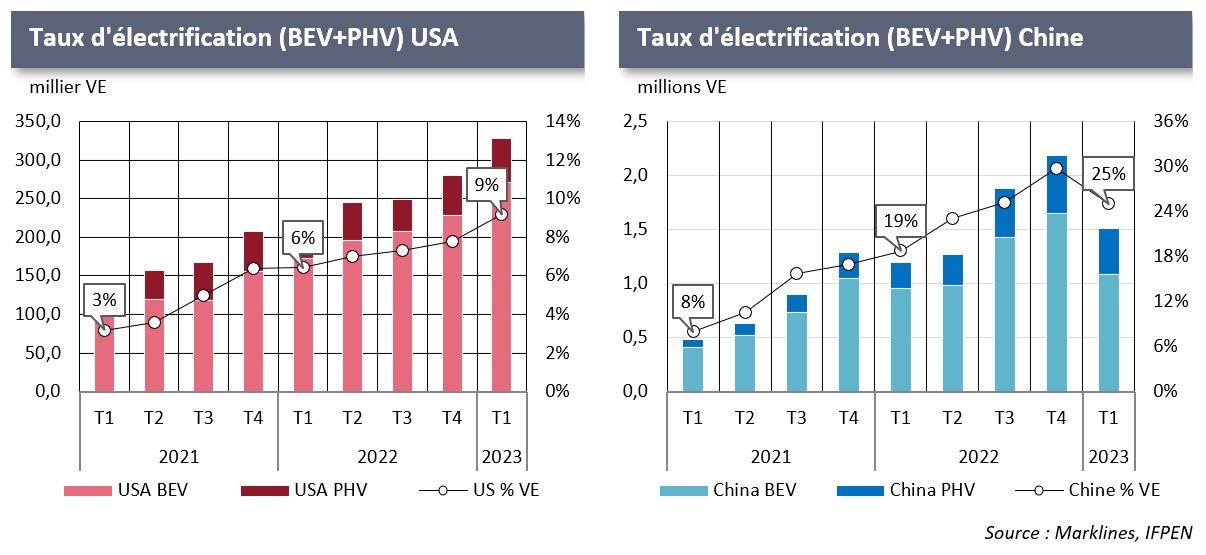

VE : Les États-Unis rattrapent leur retard - la Chine consolide son avance

Aux États-Unis, les aides gouvernementales adoptées l'année dernière, notamment la loi américaine de réduction de l'inflation (IRA), commencent à produire leurs premiers effets, avec un taux d'électrification en forte augmentation au premier trimestre, atteignant 9 %. Bien que ce taux soit encore nettement inférieur à celui de l'Europe, et encore plus à celui de la Chine, la tendance de croissance constante des États-Unis depuis plusieurs années suggère que cette région pourrait rapidement rattraper son retard.

En Chine, même avec la fin des subventions gouvernementales pour les véhicules électriques (VE), les ventes de VE ont augmenté de 25 % au premier trimestre, avec plus de 1,5 million de véhicules vendus, représentant près des deux tiers des ventes mondiales. Le grand salon automobile de Shanghai, qui est souvent considéré comme un indicateur avancé du marché chinois, confirme cette tendance. Selon Reuters, citant Ways Consulting, sur les 300 véhicules exposés lors du salon, 177 étaient des véhicules électriques (NEV).

Actualité règlementaire Européenne

En Europe, la discussion autour de la nouvelle norme environnementale Euro 7 prévue pour 2025 suscite encore de vifs débats. Plusieurs pays, dont la France, ainsi que des constructeurs automobiles, se sont récemment prononcés contre un renforcement des normes environnementales européennes.

Ces pays estiment que la nouvelle norme est inutile et qu'elle pourrait limiter la capacité d'investissement des constructeurs automobiles. Elle les obligerait à consacrer des ressources supplémentaires aux moteurs à combustion, qui sont de toute façon voués à disparaître. Ils soulignent également que cette norme créerait un écart de compétitivité important avec d'autres régions du monde qui n'ont pas adopté de telles normes. Compte tenu de l'opposition actuelle, il est fort probable que la norme Euro 7 soit modifiée, révisée ou même, selon certains analystes, annulée. On estime qu'environ 20 % des voitures en Europe seront encore équipées de moteurs à combustion en 2050.

Pour rappel, la norme Euro 7 dans sa forme actuelle prévoit :

- Une actualisation et un renforcement les limites d'émissions polluantes : les seuils sont renforcés pour les camions et les autobus, tandis que les limites existantes les plus basses pour les voitures et les camionnettes s'appliqueront désormais quel que soit le carburant utilisé par le véhicule. Les nouvelles règles fixent également des limites d'émission pour des polluants qui n'étaient pas réglementés auparavant, tels que les NOx pour les véhicules lourds.

- Une réglementation des émissions provenant des freins et des pneus : les normes Euro 7 seront les premières normes d'émission mondiales à aller au-delà de la réglementation des émissions des pots d'échappement et à fixer des limites supplémentaires pour les émissions de particules provenant des freins et des règles sur les émissions de microplastiques provenant des pneus. Ces règles s'appliqueront à tous les véhicules, y compris les véhicules électriques.

- Des exigences de durabilité : tous les véhicules devront se conformer aux règles pendant une période plus longue que jusqu'à présent. La conformité des voitures et des camionnettes sera vérifiée jusqu'à ce que ces véhicules atteignent 200 000 kilomètres et 10 ans d'âge. Les exigences de durabilité prévues par les règles Euro 6/VI (100 000 kilomètres et 5 ans d'âge) sont ainsi doublées. Des renforcements similaires auront lieu pour les autobus et les camions.

- Un soutien au déploiement des véhicules électriques, avec de nouvelles règles sur la longévité des batteries : la capacité de stockage de la batterie d'un véhicule de tourisme doit conserver 80 % de sa valeur d'origine après cinq ans ou 100 000 km (le premier des deux étant prioritaire) et 70 % après huit ans ou 160 000 km (ici aussi, le premier des deux étant prioritaire).

Pour les véhicules à combustion interne, la Commission européenne estime que les coûts directs supplémentaires liés à la mise en conformité des véhicules avec la norme Euro 7 sont de l'ordre de 180 à 450 euros pour les voitures particulières et les camionnettes, et de 2 800 euros pour les autobus et les camions. Ces estimations sont largement contestées par les constructeurs, qui estiment les coûts supplémentaires à environ 2 000 euros par voiture ou camionnette à moteur à combustion interne, et à 12 000 euros par autobus ou camionnette diesel (source : Association des constructeurs européens d'automobiles -ACEA).

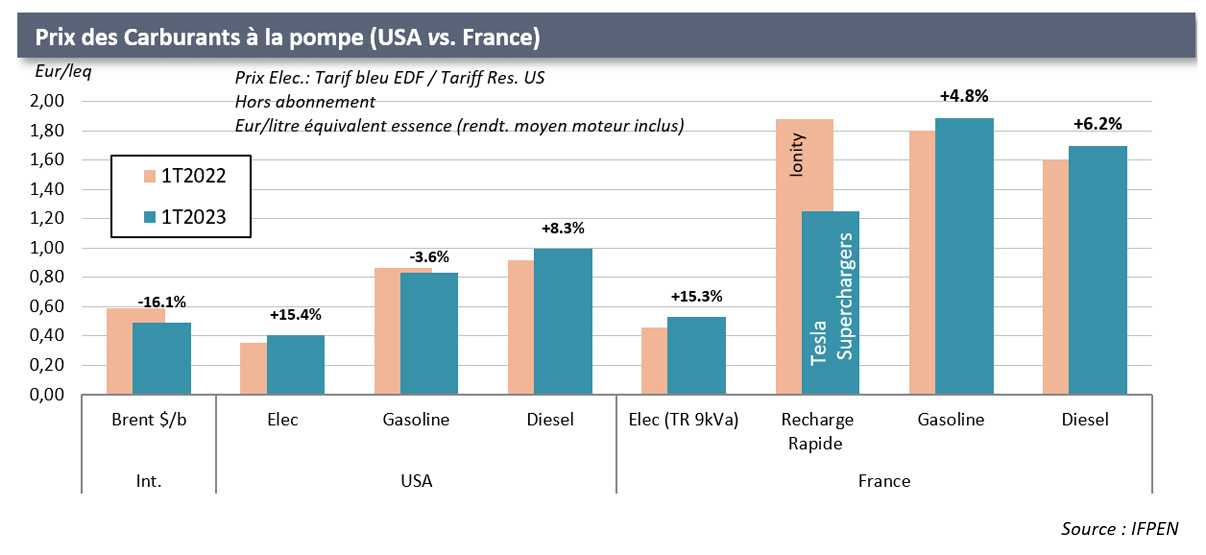

Prix des Energies

Après la forte hausse du prix du pétrole brut à la mi-2022 en raison de la guerre en Ukraine, les prix du brut sur les marchés internationaux ont commencé à baisser en raison des incertitudes liées l’augmentation des taux d’intérêt et de l’inflation. En glissement annuel, le prix du Brent a baissé de 16 % au premier trimestre de cette année. Les prix de l'essence et du gazole à la pompe n'ont pas suivi mécaniquement l'évolution des prix du pétrole brut, compte tenu des problèmes d'approvisionnement liés à la réorganisation des marchés pétroliers à la suite à l'embargo sur les flux de pétrole russe, ainsi que de l'augmentation des coûts de raffinage et de distribution. En France, les prix à la pompe ont augmenté en moyenne de 5 à 6 % au cours du premier trimestre.

En revanche, les prix de l'électricité continuent d'augmenter. Le tarif de base d'EDF est passé à 0,2062 €/kWh en 2023, contre 0,1740 €/kWh en 2022 (+ 18,5 %). En termes d'équivalent litre d'essence, la recharge à domicile en France coûte actuellement 0,67 euro par litre, contre 0,59 euro par litre à la même époque l'année dernière. Le prix de la recharge rapide reste très dépendant des conditions de recharge, des niveaux de puissance, de la localisation et des réseaux. Ces prix sont aussi régulièrement révisés en fonction de l'évolution des prix de l'électricité sur les marchés de gros. Tesla vient de revoir son tarif SuperChargers à la baisse de 20 %, à 0,46 €/kWh. Le tarif moyen sur le réseau Ionity est de 0,69 €/kWh pour les bornes les plus puissantes, ce qui équivaut à 1,88 €/kWh, proche du prix de l'essence à la pompe.

Rédacteurs : Jean Kaniewicz et Jérôme Sabathier - IFPEN – Direction Economie et Veille