26.01.2024

15 minutes de lecture

Sommaire :

-

Vers une émergence des biocarburants dans le transport maritime

-

Perspectives attendues pour la neutralité carbone

- Perspectives d’investissements

- Un positionnement accru des biocarburants dans les scénarios de moyen/long terme

Les biocarburants dans le secteur des transports routiers

Les biocarburants dans le secteur des transports routiers

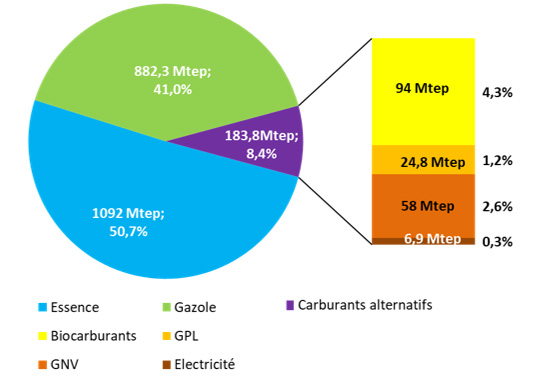

La consommation mondiale d'énergie dans le secteur des transports routiers s’élève en 2022 à un peu plus de 2,16 Gtep, soit une hausse de 3,4% par rapport à l’année précédente. Si la crise sanitaire avait provoqué une chute de plus de 10% de la consommation annuelle de carburants, cette dernière retrouve aujourd’hui son niveau pré-COVID (2,17 Gtep en 2019).

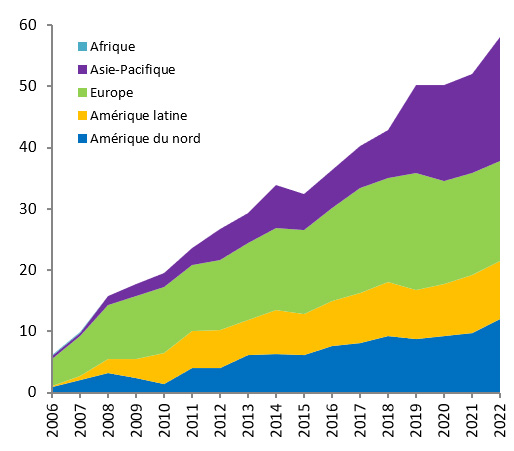

La part des énergies alternatives à l'essence et au gazole pétroliers (biocarburants, GPL1, GNV2, électricité) augmente quant à elle de 2,7%. Elle représente ainsi en 2022 8,4% des carburants consommés, soit plus de 180 Mtep, le plus haut niveau jamais atteint. Parmi ces alternatives, les biocarburants représentent 94 Mtep, soit une part de marché de près de 51% de ces alternatifs et 4,3% de l’ensemble des carburants consommés (Fig.1). Après avoir chuté de plus de 7% entre 2019 et 2020, la consommation de biocarburants rebondit de 3,2% entre 2021 et 2022. Ces niveaux de consommation et parts de marchés sont également très proches de la situation observée en 2019 (94,4 Mtep en 2019).

dans les transports routiers en 2022

Source : IFPEN, d’après Enerdata et S&P Global

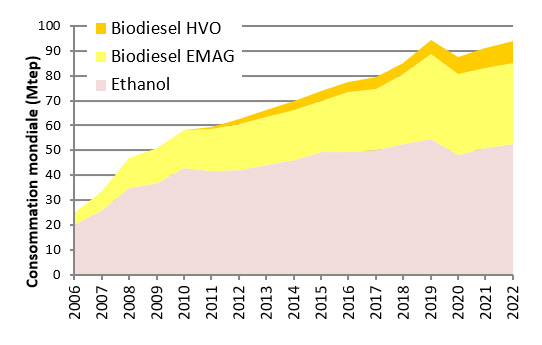

Parmi les biocarburants mis à la consommation en 2022, le bioéthanol, principal substitut à l’essence, poursuit sa reprise post COVID avec une croissance annuelle de 3% sans toutefois retrouver son niveau d‘avant crise. La consommation mondiale d’éthanol atteint ainsi 52,5 Mtep en 2022, soit un niveau similaire à celui de 2018. Cette dynamique est semblable à celle du marché de l’essence auquel l’éthanol est incorporé. Quant aux biocarburants se substituant au gazole, leur consommation globale a été assez peu impactée par la crise et leur progression se poursuit pour atteindre un niveau record de 41,5 Mtep au niveau mondial (Fig. 2). Cette croissance a été directement proportionnelle à celle de la demande globale en carburants pour moteurs diesel (autour de 3,5%). D’un point de vue technologique, la dynamique du marché des biodiesels est principalement assurée par la croissance de la demande en HVO (Hydrotreated Vegetable Oil) qui s’est chiffrée à +15% entre 2021 et 2022, contre +0,7% pour les EMAG (Ester Méthylique d’Acides Gras).

dans les transports routiers en Mtep

Source : IFPEN, d’après S&P Global

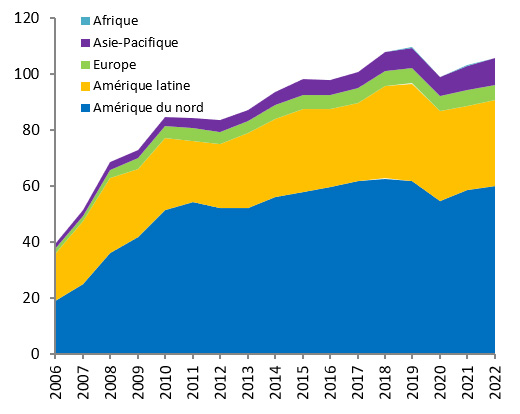

À l’échelle continentale, les taux d’incorporation de l’ensemble des biocarburants dans les carburants routiers sont restés stables depuis 2019. Ils varient selon les régions, mais c’est toujours l’Amérique Latine qui affiche le taux le plus élevé (près de 10% en énergie) grâce au marché éthanol brésilien qui atteint à lui seul un taux d’incorporation de près de 40% dans l’essence. L'Amérique du Nord puis le continent européen suivent avec des taux respectifs de 7% et 5,7%. En Asie, ce taux continue de progresser chaque année et atteint 2,4% en 2022.

Dans l’Union Européenne, la crise sanitaire a assez peu impacté la consommation de biocarburants qui est restée quasi stable entre 2019 et 2021, soit autour de 17 Mtep. Sur l’année 2022, le continent européen est marqué par un rebond de + 13% avec une consommation de près de 19 Mtep de biocarburants liquides, en particulier grâce à la croissance du marché des HVO.

Si la dynamique de croissance peine à reprendre en Amérique du Sud (+0,4% vs 2021), elle est cependant effective en Amérique du Nord (+3,4%) et bien marquée en Asie (+7,6%).

Les substituts à l'essence

Les substituts à l'essence

Depuis l’émergence du marché des biocarburants, l’éthanol reste le principal substitut aux carburants essence utilisés à travers le monde. À l’échelle mondiale, la croissance de sa consommation s’est chiffrée à +3% entre 2021 et 2022. Les Etats-Unis se positionnent toujours comme le premier producteur, suivi par le Brésil. Ils comptabilisent à eux seuls 82% du marché mondial. C’est néanmoins en Asie-Pacifique que le taux de croissance de production a été le plus important avec plus de 10%. L’Inde, la Chine et la Thaïlande produisent 94% vol. du marché asiatique avec une dynamique particulièrement marquée en Inde en 2022 (+24%).

(en milliards de litres)

Source : IFPEN, d’après S&P Global

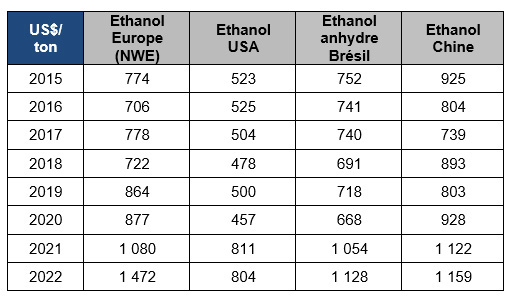

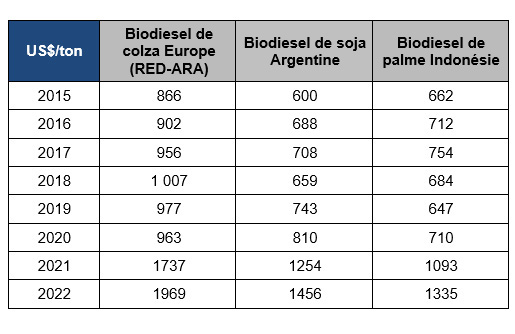

En Europe, la demande en éthanol carburant continue de progresser notamment avec l’essor du carburant SP95-E10 et du super-éthanol E85 en particulier en France. Néanmoins, la production locale européenne reste relativement stable depuis 2019. La mobilisation des céréales européennes n’a pas évolué (autour de 10 Mt). Les perturbations de la chaîne d'approvisionnement en matières premières liées à la guerre en Ukraine ont perduré sur 2022. Dans le même temps, la flambée des prix du gaz naturel - le principal intrant énergétique des usines européennes - ont réduit les marges de production au second semestre, obligeant les producteurs à augmenter les prix de vente. Sur le marché international l’Europe affiche donc le prix de marché d’éthanol carburant le plus élevé sur l’année 2022 (Tableau 1). Les importations d’éthanol ont de fait atteint un niveau record en 2022 en Union Européenne (+75%), y compris au Royaume-Uni.

Source : IFPEN, d’après Argus

Le Brésil s’est ainsi positionné comme principal pays exportateur d’éthanol en réponse à la hausse de la demande européenne. Localement, le marché poursuit sa croissance post crise sanitaire, mais n’a pas encore retrouvé son niveau de 2019, subissant encore les effets de la mauvaise météo de 2021 sur la productivité de la canne à sucre. A ce jour on peut néanmoins d’ores et déjà s’attendre à ce que la campagne 2023-2024 permettre d’atteindre une situation de marché supérieure aux niveaux historiques.

Les substituts du gazole

Les substituts du gazole

On trouve aujourd’hui deux principaux biocarburants incorporés au pool gazole routier : les EMAG et les HVO. Ils mobilisent des ressources biomasse contenant des acides gras majoritairement issus de cultures oléagineuses (colza, palme, soja, etc.) ou encore d’huiles de cuisson usagées ou de graisses animales. À la différence des EMAG, dont l’incorporation est limitée à un maximum de 10% vol. au gazole moteur distribué à la pompe en Union Européenne, l’HVO peut être incorporé sans limite de mélange. Industrie plus jeune mais en forte croissance, l’HVO représente en 2022 près de 22% des biodiesels consommés dans le monde (contre 16% en 2021) (Fig. 2).

C’est historiquement en Union Européenne que le marché des biodiesels a dominé du fait d’un parc de véhicules plus majoritairement diésélisé que dans les autres zones du globe. Si en 2022 l’UE reste le premier consommateur de biodiesel, le continent asiatique est passé pour la première année premier producteur de biodiesel, avec une production de plus de 20 milliards de litres dont plus de 60% est localisée en Indonésie. À la suite de la décision de l’UE de stopper le soutien aux biocarburants issus d’huile de palme, et de la relocalisation du marché US de biocarburants, les producteurs de biodiesel de palme asiatiques ont réorienté leur marché. L’Indonésie a initié un programme ambitieux de sécurité énergétique visant 23% d’énergies renouvelables à 2025 comprenant le déploiement local du B35, un gazole composé à 35% vol. de biodiesel. En Chine, 2ème producteur asiatique de biodiesel, la production a progressé de plus de 40% entre 2021 et 2022. Cette production essentiellement composée de biodiesel issu d’huiles et graisses usagées est quasi intégralement dédiée à l’export vers l’UE. Néanmoins des soupçons de fraude sont en cours d’investigation, l’UE soupçonnant la Chine d’écouler des volumes de biodiesel de palme indonésiens au sein des cargaisons chinoises de biodiesel.

par zone (en milliards de litres)

Source : IFPEN, d’après S&P Global

En UE, la production locale est ainsi restée stable en 2022 tandis que la hausse des importations de biodiesel et d’huiles et graisses usagées s’est chiffrée à +14% en 2022. Sur les 5,8 Mt de produits importés, on compte une grande majorité d’UCO3 et de PFAD4 (environ 80%), mais également des volumes de biodiesel d’UCO et d’huile de tall. L’ensemble de ces produits, lorsque mis à la consommation en UE, permet un double comptage dans l’atteinte des objectifs de la Directive Energies Renouvelables REDII.

Aux Etats-Unis, l’incorporation de biodiesel augmente de près de 10% en 222, essentiellement grâce à la croissance du marché des HVO, qui représente près de la moitié des biodiesels incorporés en 2022. Si en 2021 la croissance du marché avait principalement été assurée par des importations, les capacités de production nationale d’HVO ont bondi sur 2022 et 2023 avec à ce jour une quinzaine d’unités de production opérationnelles. Quatre unités supplémentaires sont en cours de construction et une quinzaine de projets supplémentaires ont également été annoncés.

Au Brésil, le mandat d’incorporation de biodiesel a été maintenu à la baisse (B105) sur 2022 de façon à faire baisser le prix de l’huile de soja en forte hausse à la suite d’une mauvaise récolte en 2021. Le passage d’un mandat B10 à B12 a été opéré sur 2023, tandis qu’un mandat B13 est envisagé début 2024. Le programme gouvernemental Renovabio intègre depuis cette année un objectif de mandat à 15% (B15) pour 2026.

À l’image de la hausse de la demande du marché et du maintien de prix élevé du prix des énergies, les prix des biodiesels poursuivent leur progression sur 2022.

par zone [US$/t]

Source : IFPEN, d’après Argus

![Tableau 3 - Prix annuels du biodiesel HVO européens selon différentes classes de ressources [US$/t]](/sites/ifpen.fr/files/inline-images/NEWSROOM/Regards%20%C3%A9conomiques/Etudes%20%C3%A9conomiques/Biocarburants%202023/Tableau-03-TB%20Biocarburants%202023_0.jpg)

selon différentes classes de ressources [US$/t]

Source : IFPEN, d’après Argus

* Class I : HVO issu de cultures alimentaires, permettant une réduction de GES de 65% min.

**Class II : HVO issu d’huiles végétales recyclées (UCO, POME), permettant une réduction de GES de 85% min.

***Class III : HVO issu de graisses animales catégorie 3, permettant une réduction de GES de 80% min.

Pour les filières EMAG comme HVO, les prix des biodiesels suivent la dynamique inflationnelle en 2022 en atteignant des montants records, en particulier pour l’HVO de classe II en Europe qui bénéficie d’un comptage double dans l’atteinte des mandats d’incorporation.

Le biométhane pour motorisations GNV

Le biométhane pour motorisations GNV

Carburant renouvelable encore très minoritaire, la consommation du biogaz progresse néanmoins dans certaines zones où le gaz naturel est historiquement présent parmi les carburants routiers. Aujourd’hui majoritairement produit par la digestion anaérobie de déchets organiques (méthanisation), ou via la récupération de gaz de décharges, le biogaz est un combustible renouvelable principalement utilisé pour la production de chaleur et d’électricité. Seule une petite part (moins de 10%) est épurée pour obtenir un biométhane susceptible d’être injecté dans le réseau de gaz naturel et/ou utilisé en tant que carburant dans des moteurs de véhicules dédiés (véhicules GNV).

Pour le transport, le biométhane peut être utilisé sous forme de Bio-GNC, forme comprimée du biométhane, ou de Bio-GNL, forme liquéfiée du biométhane. Le bio-GNC et le bio-GNL peuvent remplacer le GNC et le GNL conventionnels dérivés du gaz naturel sans qu'il soit nécessaire de modifier les infrastructures. Les deux carburants peuvent être produits soit directement dans l'usine de production de biométhane (production sur site), soit en extrayant le biométhane du réseau à l'aide de garanties d'origine (GO).

Le Bio-GNL est aujourd’hui essentiellement utilisé pour des flottes de camion poids lourds. Fin 2021, l'Europe comptait 15 usines de production de Bio-GNL en activité (environ 1 TWh de capacité), ravitaillant une flotte d’environ 15 000 camions. Ce nombre devrait fortement augmenter en 2022 (+19 usines), 2023 (+43 usines) et 2024 (+21 usines). Selon l’EBA6, sur la centaine de projets Bio-GNL connus en Europe courant 2022, 86% d’entre eux ont une connexion physique avec une unité d’épuration du biogaz, tandis que 14% des projets achètent du biométhane issu du réseau gazier par l'intermédiaire de GO. Actuellement, 10 pays européens sont présents sur le marché du bio-GNL. Les deux plus importantes usines de bio-GNL en Europe sont localisées en Allemagne (140 GWH/an) et en Norvège (120 GWh/an). C’est respectivement en Allemagne, Italie, Pays-Bas, puis Suède que les capacités de production les plus importantes sont attendues à horizon 2025 (un total de près de 10,5 TWh).

Le Bio-GNC est quant à lui utilisé sur des flottes de poids lourds et de véhicules plus légers. On compte en 2022 en Europe 133 unités de biogaz produisant du biométhane comprimé sur site, dont 69 uniquement en Suède, 23 en Finlande, 14 en Norvège. Les autres pays producteurs comptent moins de 10 sites de production.

Aux Etats-Unis, les flottes de véhicules GNV de type poids lourd, bus et autres véhicules de collecte de déchets, se sont fortement développées ces dernières années. En 2022, la consommation de Bio-GNV progresse de près de 18%, soit près de 2,3 Mtep. Ce Bio-GNV est à 86% consommé sous forme de Bio-GNC et 13% sous forme de bio-GNL.

Focus sur les biocarburants dans le transport aérien

Focus sur les biocarburants dans le transport aérien

Avec la prise de conscience des impacts environnementaux actuels du transport aérien international (qui représente 13% des émissions de CO2 du transport) et face aux perspectives de croissance du secteur, les états membres de l’organisation internationale de l’aviation civile (ICAO) ont adopté un double objectif global : (i) un objectif immédiat de stabilisation des émissions de CO2 de l'aviation internationale à 85% du niveau observé en 2019, et ce, grâce à l’incorporation de carburants aéronautiques durables (CAD) ou sustainable aviation fuels (SAF) ou via l’achat de crédits de compensation certifiés ; (ii) un objectif long terme (LTAG) visant à réduire à zéro les émissions d'ici à 2050, sans avoir recours à la compensation. Cet objectif n’est à ce jour pas contraignant, mais les gouvernements des états membres ont à charge d’élaborer des plans d'action incitatifs. Pour atteindre ces objectifs, l’usage des SAF est considéré comme un des principaux leviers de réduction d’émissions. On compte à ce jour 8 biokérosènes alternatifs certifiés par la norme D7566 de l’ASTM International parmi lesquels certaines filières sont déjà matures, ou proches de la maturité industrielle, comme les HEFA-SPK7, produits des unités HVO, les FT-SPK8, produits des voies BtL et e-fuel de type Fischer-Tropsch, et les ATJ-SPK9, issus de la conversion de l’éthanol ou de l’isobutanol en kérosène de synthèse. Ces kérosènes alternatifs sont aujourd’hui normalisés pour être utilisés en mélange jusque 50% vol. dans le kérosène conventionnel.

En 2022 il a été produit 240 kt de SAF à l’échelle mondiale tandis qu’un doublement de cette production est attendu pour 2023. Cette production est principalement localisée à Singapour, en Finlande et aux Etats-Unis. Il s’agit aujourd’hui exclusivement de SAF de type HEFA-SPK. En 2022, les USA ont incorporé 48 kt de SAF, dont 15 kt issus de l’importation. Via son Sustainable Aviation Fuel Grand Challenge, le gouvernement américain s’est fixé le défi d’assurer la production de 9 Mt de SAF d’ici à 2030, correspondant à 10% de l’ensemble du kérosène fourni par les aéroports du pays. A ce même horizon, en Union Européenne, l’initiative ReFuel UE Aviation impose l’incorporation de 6% de SAF dans le kérosène distribué dans les aéroports européens, soit environ 3,5 Mt. A 2050, c’est un objectif de 70% d’incorporation de SAF qui devra être atteint en Union européenne. Au Brésil c’est à partir de 2027 qu’un mandat d’incorporation de SAF devrait entrer en vigueur avec pour objectif la réduction de 1% des émissions de CO2 du secteur, objectif qui progressera vers un taux de réduction de 10% à horizon 2037. Dans la région Asie-Pacifique, le Japon a proposé en 2022 une législation imposant que les SAF représentent 10% du carburant aviation d'ici à 2030. Au cours de la même période, l'administration chinoise de l'aviation civile s'est également fixée pour objectif d'accroître l'utilisation des SAF et de réduire l'intensité des émissions de gaz à effet de serre.

L’annonce de ces différents objectifs a permis d’encourager les producteurs et les compagnies aériennes à conclure de très nombreux accords de partenariats et d’approvisionnement dont une quarantaine sur 2022 ainsi qu’un important partenariat courant 2023 entre Shell et l’aéroport de Rotterdam pour la production de 820 kt de biokérosène et l’incorporation de SAF pour l’ensemble des avions avitaillés sur l’aéroport dès 2024.

Avec l’émergence du marché des SAF des premières cotations de HEFA-SPK ont pu être enregistrées à Singapour, aux Etats-Unis et en Europe, autour de 2500 $/t en 2021 et au-delà des 3000 $/t en 2022. La moyenne annuelle devrait néanmoins repasser sous la barre des 3000 $/t sur 2023.

![Tableau 4 - Prix annuels des SAF HEFA-SPK par grande zone de production [US$/t]](/sites/ifpen.fr/files/inline-images/NEWSROOM/Regards%20%C3%A9conomiques/Etudes%20%C3%A9conomiques/Biocarburants%202023/Tableau-04-TB%20Biocarburants%202023_0.jpg)

par grande zone de production [US$/t]

Source : IFPEN, d’après Argus

**Class II : HEFA-SPK issu d’huiles végétales recyclées (UCO, POME), permettant une réduction de GES de 85% min

Le premier producteur mondial d’HEFA est le finlandais NESTE qui opère les unités de Singapour et de Porvoo en Finlande. En Europe ce sont principalement les compagnies pétrolières Repsol (en Espagne), TotalEnergies (en France), ENI (en Italie), BP (en Espagne et Allemagne) et bientôt Shell (à Rotterdam) qui disposent des plus grandes capacités de production d’HVO en mesure de répondre à une demande potentielle d’HEFA. L’Asie compte également une unité en Chine et les Etats-Unis disposent de deux unités opérationnelles.

On compte par ailleurs une quarantaine de nouveaux projets industriels de production de SAF sur le continent américain (Canada, USA, Brésil) dont une trentaine aux Etats-Unis, une trentaine sur le continent asiatique et près d’une cinquantaine sur le continent européen. Parmi ces projets, on retrouve la technologie HEFA-SPK, mais également des projets de production de FT-SPK par la voie biomass-to-liquid, d’Alcool-to-Jet, ainsi que de nombreux projets FT-SPK par la voie Power-to-Liquid (ou e-fuel).

En France, une taxe incitative (TIRUERT10) ainsi qu’un objectif d’incorporation de 1% ont spécifiquement été définis dans la loi de finances 2022 pour les carburéacteurs renouvelables. Ce taux devrait passer à 2% en 2025, puis 6% en 2030. En vue de contribuer à l’approvisionnement national en SAF, plusieurs nouveaux projets industriels FT-SPK sont actuellement à l’étude à l’ADEME pour l’attribution d’aides à l’investissement dont 2 projets de biokérosène lignocellulosiques et 2 projets de kérosène de synthèse (efuel) à partir de CO2 biogénique et industriel. À noter que le groupe Air-France-KLM se positionne comme la compagnie aérienne ayant utilisé le volume le plus important de SAF en 2023 (80 kt) et s’est fixé pour objectif l’incorporation de 10% de SAF d’ici 2030.

Vers une émergence des biocarburants dans le transport maritime

Vers une émergence des biocarburants dans le transport maritime

Dans le transport maritime, la plupart des navires en service aujourd'hui à l’échelle globale utilisent du fioul lourd et consomment environ 280 Mtep de carburant pétroliers par an. L’organisation Maritime Internationale (OMI) a établi une règlementation visant à limiter la teneur en soufre du carburants des navires, limite qui a été sévérisée en 2020, ce qui a entraîné une réduction de 70% des émissions totales d'oxydes de soufre provenant des transports maritimes. Par ailleurs, depuis quelques années les acteurs du secteur maritime ont appelé l’industrie à s'aligner sur la trajectoire 1,5°C de l’accord de Paris. Parmi les autres faits marquants de 2021, on peut citer l'évolution progressive des technologies embarquées permettant aux navires de fonctionner avec des carburants alternatifs de différentes natures. Plus récemment en juillet 2023, l’Union Européenne a adopté une nouvelle loi issue de l’initiative FuelEU Maritime, visant à réduire les émissions de GES du secteur maritime (en passant à -2% en 2025 puis -80% en 2050) notamment via l’utilisation de carburants renouvelables et bas carbone11.

À l’échelle globale, les principaux carburants alternatifs aujourd’hui envisagées sont les biodiesels (EMAG, HVO), le biométhane (Bio-GNL), le biométhanol, l’ammoniac ainsi que leurs versions de synthèse e-fuels (e-gazole, e-méthane e-méthanol, e-ammoniac). L’électrification et l’hydrogénation sont envisagées préférentiellement pour les besoins en énergie à quai ou le transport fluvial.

Aujourd’hui le principal carburant alternatif au fioul marin est le GNL fossile. En 2023, 355 navires alimentés au GNL sont en service et environ 400 sont en commande dans le monde. La dynamique est en forte accélération ces dernières années. La majorité des infrastructures de soutage du GNL se situe en Europe, mais l’ensemble des continents sont aujourd’hui équipés (avec néanmoins un unique port en opération sur le continent africain et en Amérique du Sud). Le bio-GNL reste encore peu répandu mais serait à mi-2023 disponible dans près de soixante-dix ports dans le monde, notamment à Singapour, à Rotterdam et sur la côte Est des États-Unis selon SEA-LNG.

Par ailleurs, de premiers soutages de biodiesel marins ont été réalisés en 2022 dans les ports de Rotterdam et Singapour à hauteur d’environ 280 ktep de biodiesel (FAME et/ou HVO) en mélange. Les autres types de biocarburants marins sont actuellement au stade des essais pilotes et démonstrateurs.

Le point sur la France

Le point sur la France

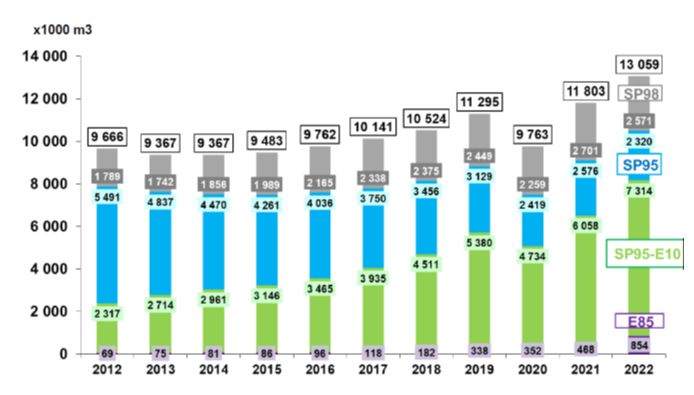

En 2022 la France a incorporé un total de 5,2 millions de m3 (ou 3,7 Mtep) de biocarburants liquides dans les carburants distribués sur le territoire national, soit une hausse de 18% par rapport à 2021 et le plus haut niveau historiquement enregistré. Parmi ces biocarburants, on compte une majorité de substituts au gazole (2,7 Mtep), suivis des substituts essence (0,95 Mtep), ainsi que pour la deuxième année, une part de substitut au jet fuel (0,028 Mtep).

Depuis 2017, le carburant SP95-E1012 contenant jusqu’à 10% en volume d’éthanol est devenu le premier carburant consommé par les Français dans les véhicules essence, avec une part de marché de plus de 58% fin 2022. Le super-éthanol E85 (essence contenant jusqu’à 85% en volume d’éthanol), dédié aux véhicules Flex-fuel et véhicules essence équipés de boitiers, poursuit sa progression avec une part de marché de 6,5% des essences et une consommation totale en hausse de +83% par rapport à 2021. Le nombre de stations-services distribuant l’E85 a également continué à augmenter. Ce carburant est dorénavant disponible dans 36% des stations-services nationales.

Source : SNPAA 2022 d’après CPDP

Les années 2021 et 2022 ont également été marquée par un fort déploiement des installations de boitiers E85 homologués, soit un total de 226 000 véhicules essences équipés fin 2022. Les ventes de véhicules Flex-E85 de série ont par ailleurs progressés de 33% en 2022, soit un total de 83 300 véhicules et 2,1% des immatriculations en janvier 2023. Parmi les substituts essence figure également une part de HVH-E13 qui reste minoritaire (3,3% des substituts). Non contraint par des limites de mélange, ce biocarburant ne nécessite pas à ce jour d’affichage spécifique à la pompe.

S’agissant des filières de substitution au gazole fossile, les EMAG, et en particulier les EMHV14, restent très majoritaires (90% du mix biodiesels), complétés par les HVH-G15 (ou biodiesel de type HVO). Après une période de stagnation, le marché des biodiesels repart à la hausse avec une diversification des ressources en huiles usagées (graisses de flottaison, effluents d’huilerie et autres déchets industriels) pouvant bénéficier d’un double comptage pour l’atteinte des objectifs d’incorporation règlementaires.

Enfin, parmi les filières biocarburants, on compte également une part croissante de biométhane incorporé au GNV. En France, la part du bioGNC dans la consommation totale de GNC est passée de 19% en 2021 à près de 36% en 2022, soit une consommation de 92 ktep de biométhane.

Le segment disposant de la plus large part de véhicules GNV sont les VUL (près de 9730 véhicules à fin 2022), suivis des poids lourds, la flotte de poids lourds GNV française étant la plus grande d’Europe (8856 véhicules). Suivent ensuite les bus et cars (+30% de croissance en 2022) et enfin les bennes à ordures ménagères (près de 15% du parc).

Perspectives attendues pour la neutralité carbone

Perspectives attendues pour la neutralité carbone

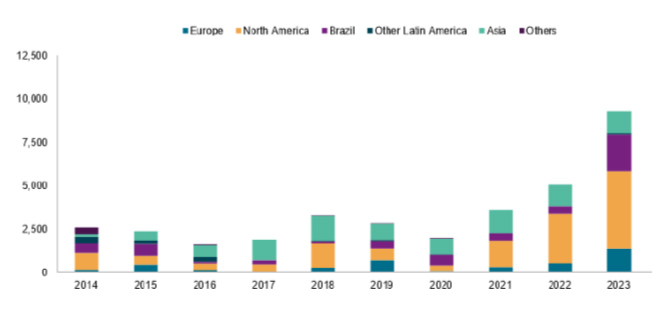

Perspectives d’investissements

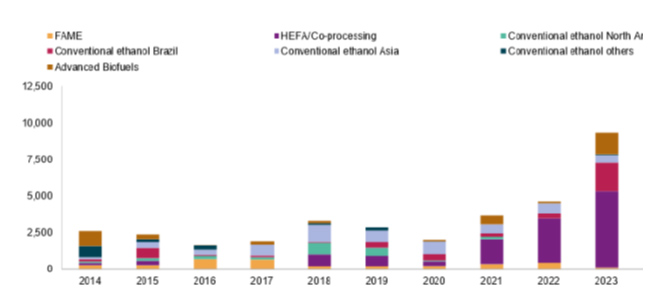

Après une période de relative stagnation, les investissements mondiaux dans les biocarburants liquides assistent à un net regain, atteignant près de 5 milliards de dollars en 2022 et une estimation à près de 10 milliards de dollars pour 2023 selon S&P Global. Cet investissement pourrait correspondre à une augmentation de la capacité mondiale de production de + 7 Mt de biocarburants, qui permettrait d’atteindre une capacité de production totale de 230 Mt.

(en millions de dollars).

Source : S&P Global 2023

(en millions de dollars).

Source : S&P Global 2023

La grande majorité de cette croissance concerne la production de biokérosène HEFA couplée à la production de biodiesel HVO, principalement aux Etats-Unis (pour 50% de l’ensemble des investissement), mais également en Europe (unité Repsol en Espagne notamment) et un fléchage vers le biodiesel en Indonésie. Pour 2024, ce sont les nouvelles capacités des unités de TotalEnergies à Grandpuits en France et de NESTE à Rotterdam qui sont attendues. La capacité de production d’HEFA/HVO pourrait ainsi atteindre 16 Mt fin 2023 dont la moitié aux Etats-Unis. L’éthanol conventionnel constitue également une part significative des nouveaux investissements en 2022 et 2023 notamment au Brésil ainsi qu’en Inde qui affiche des objectifs ambitieux de déploiement généralisé de l’E20 pour 2025-2026 (soit l’incorporation d’environ 9 Mt d’éthanol).

Les investissements dans les filières lignocellulosiques restent encore limités. Au-delà des projets américains, et indiens, c’est au Brésil que le sucrier Raizen développe des capacités de production d’éthanol cellulosique. Shell a convenu d’en livrer 2,5 Mt d’ici à 2037 issues de 5 nouvelles usines en déploiement au sein de sucreries existantes qui commenceront à fonctionner entre 2025 et 2027. Shell dispose par ailleurs de 4 unités potentiellement opérationnelles courant 2023, soit une capacité attendue à terme de 550 kt d’éthanol 2G.

Enfin s’agissant de la voie BtL parmi les 6 projets d’unités aux Etats-Unis, une première unité, de la société Fulcrum au Nevada, passe en phase de démarrage. Sur cette technologie la France n’est pas en reste avec deux nouveaux projets d’investissements annoncés cette année en vue de la construction des deux premières unités BtL, les projets BioTJet16 et Hynovera17. Ces projets de production de biokérosène et biodiesel de synthèse majoritairement issus de résidus de bois, verront leur décision d’investissement confirmées en 2024 pour une mise en production d’ici 2027.

Ainsi, sur la base des annonces connues, le marché mondial de biocarburants pourrait augmenter de 23% ces 5 prochaines années pour atteindre 160 Mt d'ici à 2028. L’HVO et l'éthanol représentent les deux tiers de cette croissance, et l’EMAG et le biokérosène le tiers restant.

Un positionnement accru des biocarburants dans les scénarios de moyen/long terme

Un positionnement accru des biocarburants dans les scénarios de moyen/long terme

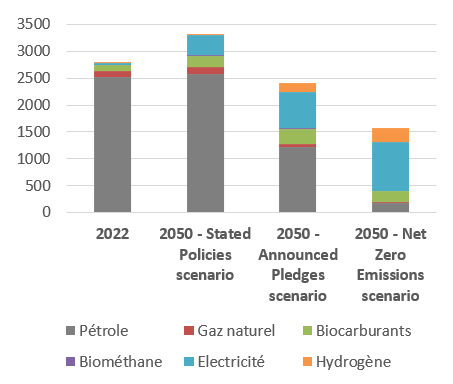

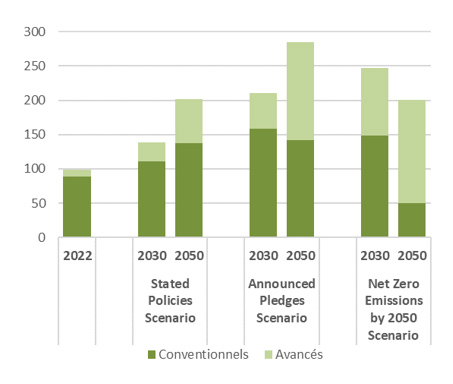

Avec le déploiement de l’adoption des objectifs de neutralité carbone au niveau des états, les solutions de décarbonation des secteurs émetteurs sont vouées à se développer et se diversifier. Pour le secteur transport, les principales solutions technologiques sont l’électrification, le gaz naturel, l’hydrogène et les biocarburants. Chacune des solutions ayant ses limites, la plupart des scénarios énergétiques à horizon 2050+ envisagent le déploiement de l’ensemble de ces solutions et notamment les biocarburants, à différents niveaux. Les scénarios du World Energy Outlook de l’Agence Internationale de l’Energie (AIE, WEO 2023) envisagent tous une croissance du marché des biocarburants avec un minimum de 200 Mtep (soit un doublement du marché actuel) et un maximum à 285 Mtep à 2050.

pour les 3 scénarios de l’AIE (en Mtep).

Source : IFPEN d’après AIE, WEO 2023

dans le secteur transport mondial en 2022

et en 2030/2050 pour les 3 scénarios de l’AIE (en Mtep).

Source : IFPEN d’après AIE, WEO 2023

Si les biocarburants conventionnels affichent encore une marge de progression (à hauteur d’un total de 150 Mtep environ), les biocarburants avancés prennent ensuite le relai dès 2030, puis de façon significative, voire majoritaire à 2050.

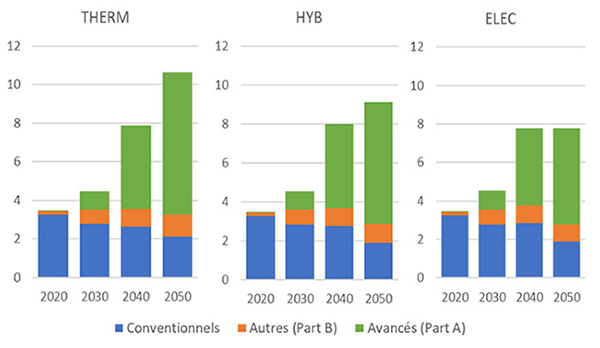

Il en est de même au niveau français, avec notamment les scénarios « Transitons 2050 » de l’ADEME qui envisagent une progression de la consommation jusque 5,6 à 11 Mtep à 2050 selon les scénarios (contre 3,7 Mtep aujourd’hui). Par ailleurs, l’alliance nationale ANCRE propose, dans un rapport publié en novembre 2023 l’analyse de 3 scénarios de décarbonation du secteur transport français à 2050 en intégrant la loi de fin de vente des véhicules thermiques à 2035.

dans les 3 scénarios de décarbonation du secteur transport

publiés par ANCRE, 2023.

Les biocarburants affichent pour l’ensemble du secteur transport français une progression de 7,7 à 10,5 Mtep en 2050 avec une analyse des besoins en biomasse en regard de trajectoires de disponibilité définies au niveau national. Si le seul secteur transport ne semble pas induire de risque de tension sur le potentiel en ressources en biomasse nationales, l’intégration des besoins en biomasse de l’ensemble des secteurs énergétiques va nécessiter la mise en place de mesures spécifiques de déploiement des filières d’approvisionnement, en particulier pour la mobilisation des ressources lignocellulosiques (résidus de bois, résidus de récolte, voire cultures dédiées à croissance rapide).

Daphné Lorne - daphne.lorne@ifpen.fr

[1] GPL : Gaz de pétrole liquéfié

[2] GNV : Gaz naturel véhicule

[3] UCO: Used Cooking Oil

[4] PFAD : Palm Fatty Acid Distillate

[5] B10 : Gazole contenant jusque 10% volume de biodiesel de type EMAG

[6] EBA : European Biogas Association

[7] HEFA-SPK : Hydroprocessed Esters and Fatty Acids – Synthetic Paraffinic Kerosene

[8] FT-SPK : Fischer-Tropsch – Synthetic Paraffinic Kerosene

[9] ATJ-SPK : Alcohol-to-jet - Synthetic Paraffinic Kerosene

[10] TIRUERT: Taxe Incitative Relative à l’Utilisation d’Energie Renouvelable dans le Transport

[11] https://data.consilium.europa.eu/doc/document/PE-26-2023-INIT/fr/pdf

[12] SP95-E10 : Essence sans plomb 95 contenant jusqu’à 10% vol de bioéthanol

[13] HVH-E : Huiles Végétales Hydrogénées (ou HVO) de type Essence

[14] EMHV Ester Méthylique d’Huiles Végétales

[15] HVH-G : Huiles Végétales Hydrogénées (ou HVO) de type Gazole

[16] BioTJet : https://www.ifpenergiesnouvelles.fr/article/decarbonation-laviation-elyse-energy-et-ses-partenaires-lancent-projet-biotjet

[17] Hynovera : https://concertation.hynovera.fr/le-projet-hynovera/