07.01.2021

10 minutes de lecture

Les résultats des travaux menés par le département Économie et Évaluation environnementale d’IFPEN ont permis de mettre en évidence l’absence de criticité géologique liée à la consommation de terres rares. Si les ressources sont suffisantes pour couvrir les besoins futurs liés à l’essor des technologies bas carbone, comment expliquer que ce groupe de métaux fasse tant parler de lui ?

- Les terres rares, « vitamines de l’ère moderne »

- Où se trouvent les terres rares ? Qui les produit ?

- Pourquoi parle-t-on autant des terres rares ?

- Terres rares et environnement : que pourrait envisager la Chine ?

- L'essentiel à propos des terres rares en vidéo

Les terres rares, « vitamines de l’ère moderne »

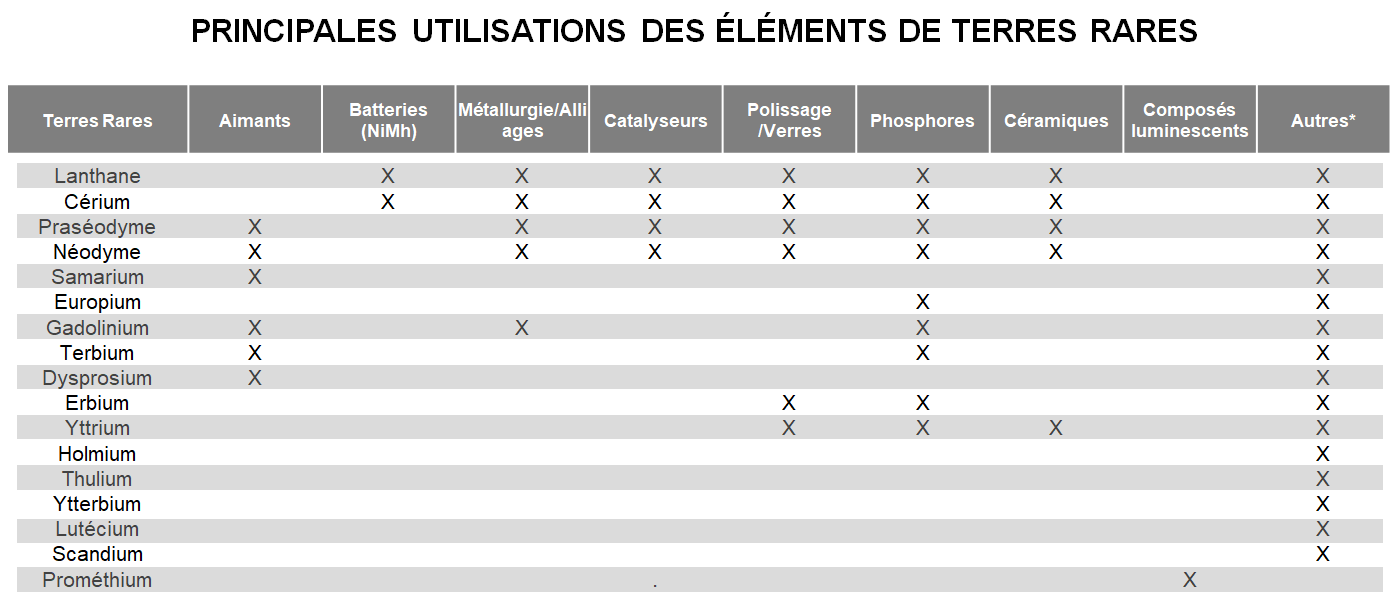

Les terres rares désignent un ensemble de 17 éléments chimiques (le scandium, l’yttrium et les quinze lanthanides). Contrairement à ce que leur appellation semble indiquer, les terres rares ne le sont pas davantage que d’autres métaux plus usuels : leur concentration dans la croûte terrestre est par exemple supérieure à celle de l’or ou de l’argent et similaire à celle du cuivre ou du zinc.

Surnommées « vitamines de l’ère moderne », elles sont devenues un élément incontournable pour de nombreuses industries de pointe (notamment le domaine militaire) et les technologies bas carbone (aimants des turbines éoliennes). Elles disposent en effet de remarquables propriétés (grande stabilité thermique, conductivité électrique élevée, magnétisme fort) qui ont permis des gains de performance importants pour les technologies tout en diminuant la quantité de matériaux consommés.

Tableau 1

Sources : United States Geological Survey (USGS) (2011) ; Du and Graedel (2011) ; Hart (2013) ; Zhou et al. (2017) ; Ganguli and Cook (2018)

Où se trouvent les terres rares ? Qui les produit ?

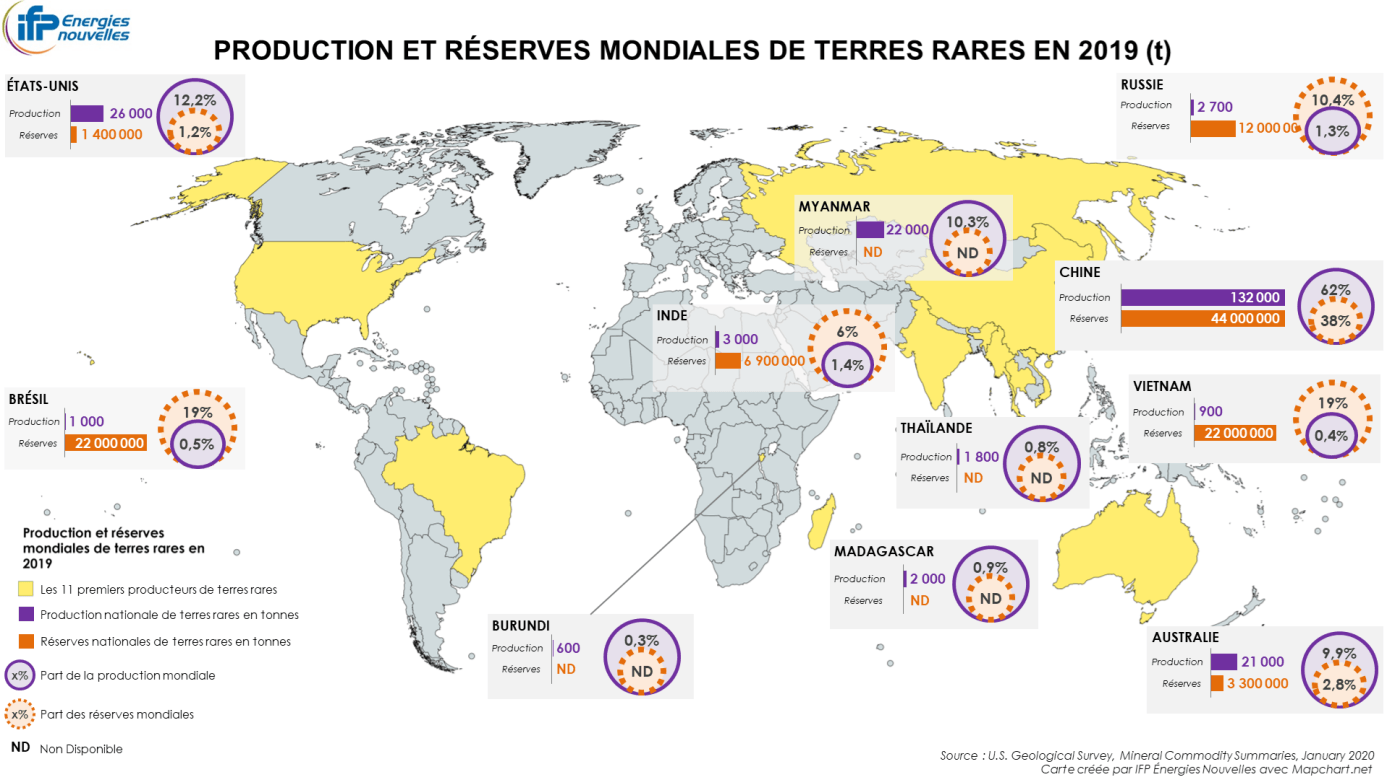

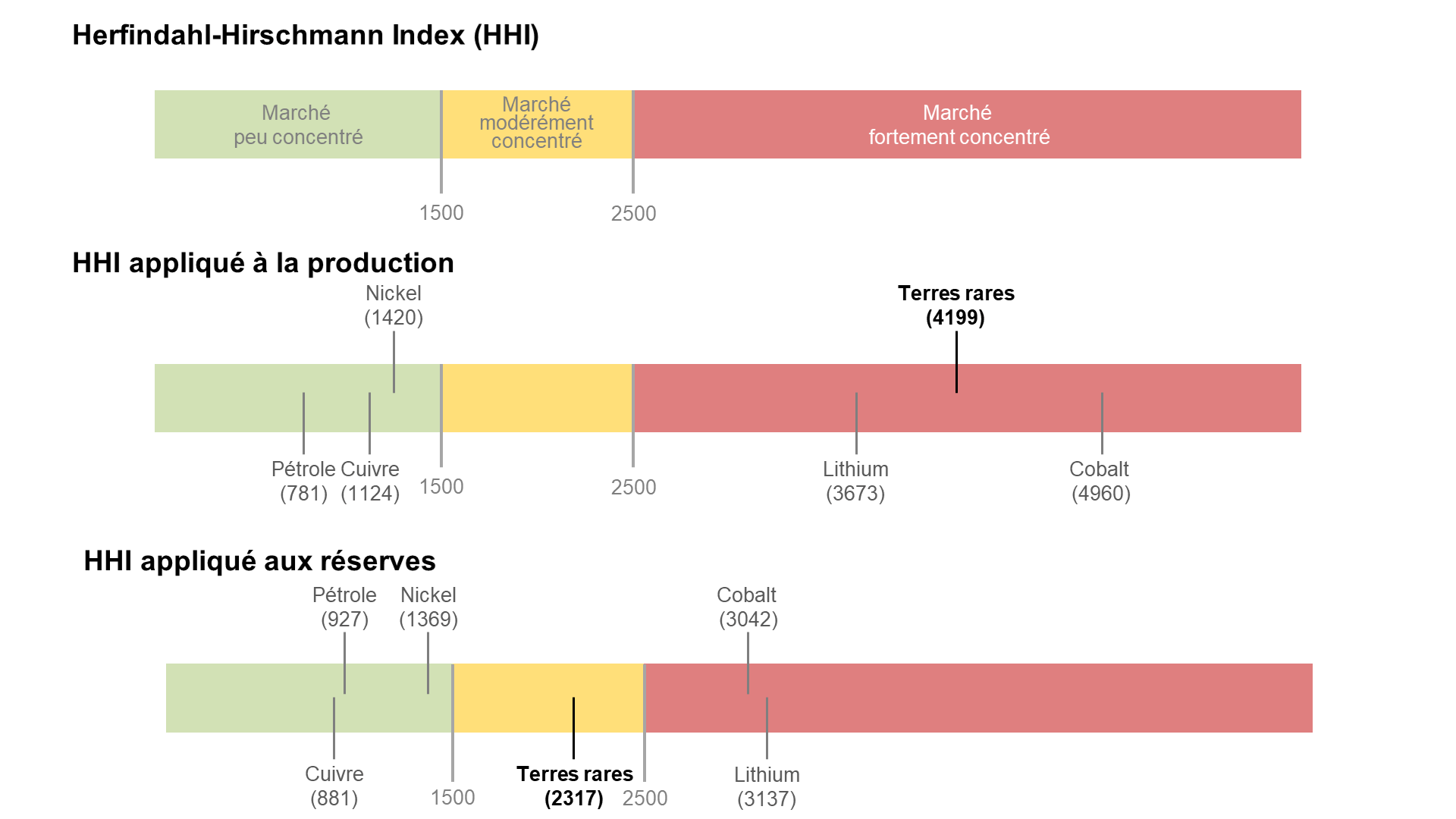

La production minière de terres rares a quasiment triplé en 25 ans, passant de 80 000 tonnes en 1995 à 213 000 tonnes en 2019, et est caractérisée par un niveau de concentration élevé (HHI de 4 199). La Chine domine largement la production (62 %), suivie des États-Unis (12 %) et du Myanmar (10 %), nouvel entrant sur le marché.

Chine exceptée, le peloton de tête ne reflète pas la répartition des réserves (120 millions de tonnes d’après les estimations de l’USGS) qui sont détenues à plus des trois quarts par trois pays seulement – la Chine, le Brésil et le Vietnam – sans pour autant être aussi concentrées que la production minière de terres rares (HHI de 2 317). Des réserves importantes sont également comptabilisées en Russie et en Inde.

Source : USGS

À l’origine pionniers dans le domaine, les États-Unis et l’Australie ont été dépassés par la Chine à partir de 1988, puis ont ensuite disparu de la liste des pays producteurs de terres rares à partir de la fin des années 1990. Une disparition rapide, puisqu’en 1995, les États-Unis étaient encore un acteur de poids dans le domaine avec 28 % de la production mondiale. Les deux pays ne feront leur retour qu’au tout début des années 2010.

Depuis quelques années, on observe une mutation du secteur. Celle-ci a notamment été rendue possible grâce à la recrudescence de projets d’exploration menés au début des années 2010, dans un contexte où était redoutée une pénurie de terres rares sur le marché mondial. Des ressources contenant 98 millions de tonnes d’équivalents en oxydes de terres rares ont ainsi été identifiées au Canada, au Groenland et dans quatre pays d’Afrique (le Kenya, la Tanzanie, le Malawi, l’Afrique du Sud) (Paulick and Machacek, 2017).

Le Burundi a fait son entrée sur le marché des terres rares en 2018, devenant le premier – et pour l’instant unique – producteur de ces éléments sur le continent africain. Comme l’a montré l’extravagante proposition d’achat formulée par l’administration Trump auprès du Danemark, le Groenland fait l’objet de convoitises de la part des États-Unis et pourrait participer à la diversification des sources d’approvisionnement en terres rares. Le département d’État américain a annoncé en juin 2019 une collaboration avec le ministère des Ressources minérales et du Travail groenlandais dans le but de stimuler l’investissement et l’exploration minière dans la province de Gadar, zone à fort potentiel pour plusieurs métaux, dont la famille des terres rares.

Malgré des réserves non négligeables, d’autres pays (le Canada, le Vietnam, le Kenya ou encore le Brésil) ne participent toujours que marginalement ou pas du tout à ce marché (USGS, 2020).

Comment expliquer une telle situation ? L’extraction et la séparation des terres rares sont des activités techniquement difficiles et extrêmement polluantes, et requièrent de grandes quantités d’eau. De ce fait, les sociétés américaines et européennes les ont peu à peu délaissées au profit de la Chine qui, pour s’imposer sur ce marché, a bâti son avantage compétitif sur des réserves certes importantes, mais aussi et surtout sur une main d’œuvre bon marché et des normes environnementales peu contraignantes dès la fin des années 1980.

Pourquoi parle-t-on autant des terres rares ?

Comme les autres métaux (cobalt, cuivre, etc.) appelés à jouer un rôle croissant dans le cadre des politiques de lutte contre le réchauffement climatique, la consommation de terres rares est tirée par le déploiement des technologies bas carbone (les aimants permanents des turbines des éoliennes offshore en premier lieu).

Dans ce contexte se posent la question de la criticité géologique des terres rares – les ressources seront-elles suffisantes pour couvrir les besoins futurs ? – mais également celle de la sécurité d’approvisionnement des pays consommateurs (les États-Unis, l’Europe et le Japon en tête) au regard des questions géoéconomiques et des impacts environnementaux.

Une absence de criticité géologique malgré l’explosion de la demande

Pour quantifier les besoins futurs en terres rares liés à la transition énergétique, l’équipe du département Économie et Évaluation environnementale d’IFPEN s’est appuyée sur le modèle TIAM-IFPEN. Deux scénarios climatiques y ont été définis :

- un scénario de référence dit 4° C correspondant à une élévation des températures de 4° C au-dessus des niveaux préindustriels (scénario 4D) ;

- un scénario climatique plus ambitieux conforme à une hausse des températures limitée à 2° C (scénario 2D).

Avec un scénario 4° C, ce sont 1 800 GW de capacités supplémentaires en énergies renouvelables (ENR) intermittentes qui doivent être installées à l’horizon 2050. Dans le cas de politiques climatiques plus audacieuses, le besoin s’élève à 25 600 GW de capacités ENR additionnelles, dont 8 124 GW d’éolien onshore et 4 065 GW d’éolien offshore. Lorsque l’on sait qu’un kilogramme d’aimants permanents peut contenir jusqu’à 32 % de néodyme et 6 % de dysprosium (Ademe, 2020), on peut craindre une insuffisance des ressources face à l’augmentation anticipée de la demande.

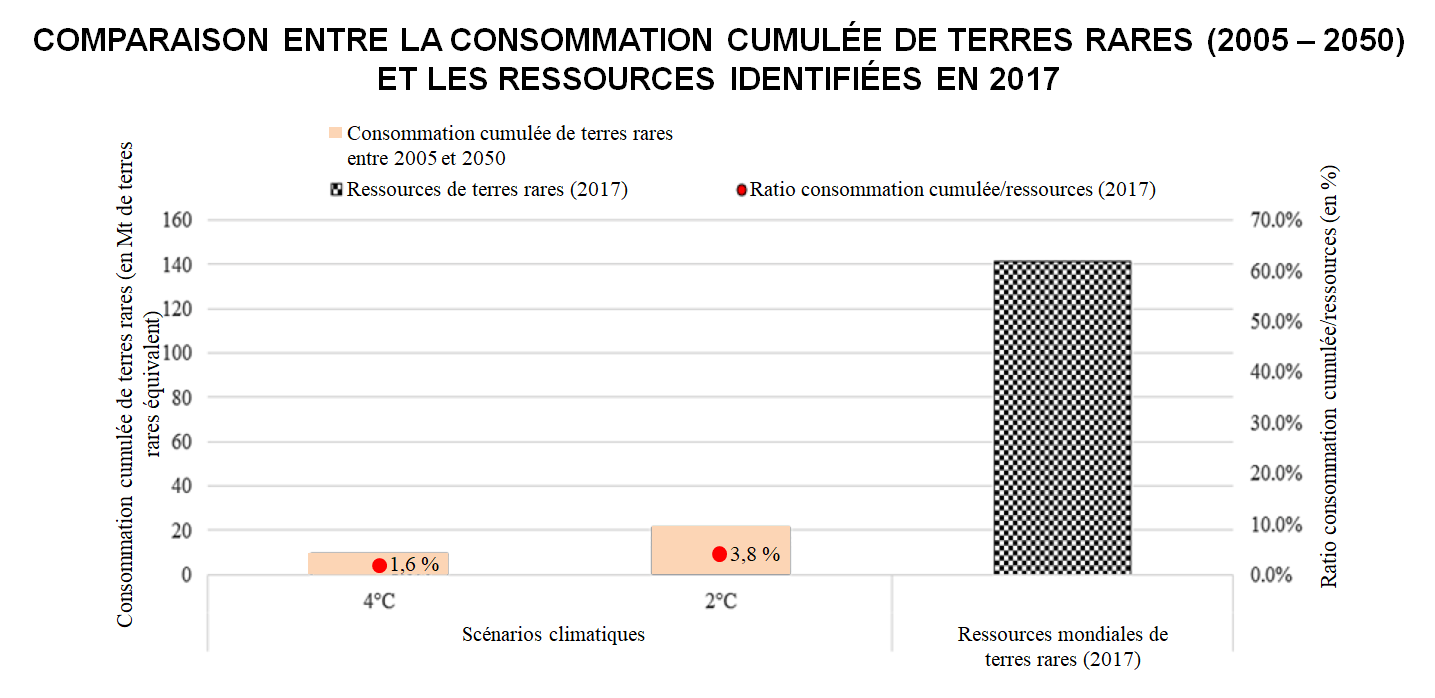

Les besoins générés par ces capacités additionnelles ont donc ensuite été comparés aux ressources identifiées (137 millions de tonnes). Il est important de souligner que les ressources considérées dans notre modèle concernent l’ensemble des 17 éléments constituant la famille des terres rares. Or, certaines terres rares sont moins abondantes que d’autres. On distingue de cette façon les terres rares légères produites en plus grandes quantités (le néodyme par exemple) et les terres rares lourdes (dont le dysprosium et le terbium), dont la valeur de marché est plus élevée car leurs faibles teneurs dans les minerais les rendent plus difficiles à produire (Ademe, 2020).

Conformément à l’augmentation de la capacité installée attendue, les résultats montrent une multiplication par près de 2,5 de la consommation totale de terres rares dans un scénario 4° C et une multiplication par plus de 10 dans un scénario 2° C d’ici 2050. La Chine conserverait sa place de premier consommateur mondial, et serait suivie par le Japon, les États-Unis et l’Europe.

Pourtant, malgré cette explosion de la demande, aucun des scénarios de modélisation considérés ne fait état d’un risque d’épuisement des ressources. Le rapport entre la consommation cumulée en terres rares entre 2005 et 2050 et les ressources observées en 2017, est de 1,6 % pour le scénario 4° et de 3,8 % pour le scénario 2° C, ce qui laisse une marge de sécurité d’approvisionnement importante (respectivement 98,4 % et 96,2 % pour les deux scénarios). Autrement dit, malgré une dénomination qui semble appeler à la prudence, aucune pression géologique ne semble être à redouter sur les ressources en terres rares dans les décennies à venir, contrairement au cuivre ou au cobalt. Notons cependant que l'examen plus approfondi des différentes catégories de terres rares pourrait bien révéler une criticité géopolitique. Les travaux sont en cours et l'accessibilité des données en constituera l'un des principaux enjeux.

Le calcul de la marge de sécurité d’approvisionnement ayant été fait par rapport aux ressources toutes terres rares confondues, ce résultat est toutefois à nuancer. Les terres rares lourdes sont en effet géologiquement plus critiques que les terres rares légères et leur production est quasi exclusivement assurée par la Chine. Une demande forte pour un élément de terres rares lourdes pourrait ainsi entraîner une pression accrue sur les ressources de cet élément spécifique.

Source : IFPEN

Un marché des terres rares menacé ?

Ces résultats peuvent paraître étonnants au regard de la forte médiatisation dont ont fait l’objet les terres rares cette dernière décennie. C’est que les motifs de l’inquiétude associée à ces métaux sont à repréciser : il semble que leurs sécurités d’approvisionnements soient davantage menacées par la forte intégration chinoise dans la chaine de valeur et par les contraintes environnementales liées aux activités minières et de transformation.

Une domination chinoise sur la chaîne de valeur

Pour faire face à l’explosion de sa demande interne en terres rares et en réponse à la multiplication des problèmes environnementaux et sanitaires engendrés par leur exploitation, la Chine a instauré en 2010 des mesures de restriction des exportations. Cette même année, elle suspend également ses expéditions de terres rares vers son voisin nippon, consécutivement à une crise diplomatique liée à des questions territoriales1.

Ces événements ont abouti au dépôt d’une plainte auprès de l’OMC par les États-Unis, l’Europe et le Japon qui dénoncent ces mesures visant, selon eux, à favoriser les entreprises chinoises situées en aval de la chaîne de valeur2. La réponse des marchés a été immédiate : les cours se sont envolés et, anticipant des opportunités de gains futurs importants, les projets d’exploration et d’ouverture ou de réouverture de sites miniers ont proliféré (Mountain Pass en Californie, Mount Weld en Australie) comme en témoigne la multiplication par 18 des investissements dans le secteur de l’exploration minière entre 2009 et 2010 (Cox et Kynicky, 2018).

Cette « crise des terres rares » a mis au grand jour le danger que constitue la concentration de la production aux mains de la Chine, qui représentait alors plus de 97 % des extractions minières, ainsi que le poids croissant de la consommation chinoise dans le volume mondial.

De fournisseur du monde, la Chine est aujourd’hui devenue le principal consommateur de terres rares (Seaman, 2019). Avec un appétit croissant, les entreprises chinoises cherchent désormais à assurer leurs approvisionnements auprès de mines étrangères. De cette façon, la Chine devrait devenir un important importateur de terres rares dans les années à venir, modifiant par la même occasion sa position, ainsi que son influence sur la chaine de valeur. L’instauration de normes environnementales plus contraignantes devrait restreindre encore davantage les quantités disponibles pour les autres acteurs du marché. L’exercice de modélisation réalisé par les équipes d’IFPEN confirme la persistance de ce risque sur l’approvisionnement futur : quel que soit le scénario envisagé, la Chine devrait rester premier producteur et premier consommateur à l’horizon 2050.

L’exemple de la crise des terres rares de 2010 est une bonne illustration de l’impact des dynamiques de marché, déployées par les États-Unis ou encore le Japon, sur les mouvements de diversification des sources d’approvisionnement. Alors que le climat post-crise a rendu propices les investissements dans le secteur des terres rares, la pénurie d’offre anticipée n’a pas eu lieu et la chute des cours observée en 2013 a mis un coup d’arrêt brutal à bon nombre de projets.

On observe donc que, bien que les terres rares soient devenues un sujet de préoccupation croissante pour les États dépendant des importations chinoises (États-Unis, Australie et Japon en tête), le rythme de développement des projets d’exploration et d’extraction reste tributaire des cours des matières premières et de la stratégie chinoise sur les marchés. C’est le cas, par exemple, de la mine de Kipawa au Québec dont le démarrage est à l’ordre du jour depuis plusieurs années sans pour autant être lancé. Plus récemment, le « problème des terres rares » a été remis au premier plan avec la guerre commerciale menée entre les États-Unis et la Chine.

Si le poids de la Chine dans la production mondiale a reculé depuis 2010 (de 97 % de la production mondiale à cette période à 62 % en 2019), son emprise ne s’est pas limitée à l’amont de la chaîne de valeur. Pékin exerce un quasi-monopole dans les activités de séparation de terres rares et de production de produits intermédiaires.

Le site de Moutain Pass aux États-Unis est un exemple emblématique de la dépendance à la Chine pour des activités hautement techniques : la totalité des éléments extraits sont expédiés vers la Chine pour traitement et séparation. Cette mine a par ailleurs été rachetée par le consortium MP Mine Operations dans lequel l’entreprise chinoise Shenghe Resources Holding Co détient une part d’un peu moins de 10 %3. Des projets destinés à concurrencer l’hégémonie chinoise dans le domaine sont en cours mais ne sont pas encore opérationnels (exemple du partenariat entre l’australien Lynas Corp et le texan Blue Line pour la construction d’une usine de séparation des terres rares lourdes).

La Chine ambitionne par ailleurs, à la fois, d’investir davantage l’aval de la chaîne de valeur et de limiter l’impact environnemental croissant de ses activités minières, ce qui pourrait renforcer sa volonté de réserver sa production nationale à son industrie. Cette stratégie s’est traduite par une forte accélération dans la dynamique de dépôts de brevets depuis 2011, ainsi que par un mouvement de regroupement des entités du secteur de l’extraction minière au sein de six entreprises étatiques, les State-Owned Entreprises (SOEs). Entre l’année 1950 et octobre 2018, la Chine a ainsi déposé 25 911 brevets dans le domaine des terres rares, contre 9 810 pour les États-Unis, 13 920 pour le Japon et enfin 7 280 pour l’Union européenne. Le rythme de dépôt de brevets s’est fortement accéléré à partir de 2011 pour la Chine4.

Enfin, portée par une politique industrielle ambitieuse, la Chine a investi le secteur des ENR, et notamment le marché des turbines éoliennes avec son champion national Goldwind. Par sa stratégie industrielle volontariste, la Chine a ainsi intégré l’ensemble de la chaîne de valeur des minerais de terres rares, en passant par les aimants permanents jusqu’aux entreprises exportant les technologies bas-carbone.

L’eau, un facteur limitant pour l’industrie des terres rares ?

L’industrie des terres rares requiert de grandes quantités en eau. Or, cette consommation est amenée à croître en même temps que l’offre de terres rares et ce tout particulièrement dans un scénario 2° C. Les résultats permettent de mettre en avant une pression accrue sur les ressources en eau dans au moins deux pays déjà soumis à des épisodes de fort stress hydrique : la Chine et l’Australie.

Dans un scénario 2° C, la consommation en eau générée par l’industrie australienne des terres rares en 2050 représenterait plus de deux fois la consommation en eau générée par l’ensemble des secteurs industriels en 2015 ou encore 25,5 % du volume total d’eau prélevée en 2015 dans le pays. Or, les terres rares ne sont pas les seuls éléments concernés par la politique minière volontariste de l’Australie. Celle-ci est amenée à développer ses activités minières pour d’autres métaux clés de la transition énergétique comme le cobalt ou le lithium. Bien que moins alarmant, le constat est similaire pour la Chine.

Se pose alors la question de la soutenabilité de la transition énergétique au regard des ressources sur lesquelles elle s’appuie directement – les métaux – ou indirectement – les besoins accrus en eau et en énergie.

Terres rares et environnement : que pourrait envisager la Chine ?

La question environnementale est également devenue un vrai sujet de préoccupation pour la Chine. Depuis plusieurs années, la notion de « civilisation écologique » se trouve au cœur de la rhétorique du Parti communiste chinois. Celle-ci est née en réponse à l’antagonisme croissant entre, d’un côté, un modèle de croissance qui a permis à la Chine de sortir de la pauvreté et de s’imposer sur la scène internationale et, de l’autre, le risque grandissant de déstabilisation interne du régime engendré par les externalités environnementales et sanitaires générées par ce même modèle. Les autorités chinoises sont mobilisées au sujet de la pollution atmosphérique, sujet largement médiatisé, mais s’attaquent également à la crise des écosystèmes naturels, et plus particulièrement à la question de l’eau et de la contamination des sols (Hache, 2019 ; Hache et al., 2020).

Dans le cas des terres rares, l’importance de la production clandestine, l’insuffisant niveau d’innovation et l’excès de capacité de production couplés à la faiblesse des dispositifs juridiques et réglementaires en ce qui concerne l’impact environnemental de cette industrie occasionnent un préjudice environnemental et sanitaire terrible pour le pays et sa population (Seaman, 2019).

Il semble plus qu’incertain que la Chine continue à supporter les externalités négatives de cette industrie tout en partageant les bénéfices, c’est-à-dire une production de terres rares bon marché. Aussi, un durcissement futur des normes environnementales liées à ce secteur est plus que probable et ce qui a été interprété comme une démonstration de puissance (i.e. l’utilisation des terres rares comme arme diplomatique) pourrait être amené à se répéter à l’avenir.

1Le Figaro, Mathilde Golla, « La Chine prive le Japon de métaux rares » : https://www.lefigaro.fr/conjoncture/2010/09/24/04016-20100924ARTFIG00274-la-chine-utilise-les-metaux-rares-pour-faire-pression.php

2Organisation mondiale du commerce (World Trade Organization) : https://www.wto.org/english/tratop_e/dispu_e/cases_e/ds431_e.htm

3 Reuters, Ernest Scheyder, 23 août 2019, « California rare earths miner races to refine amid U.S.-China trade row” : https://www.reuters.com/article/us-usa-rareearths-mpmaterials/california-rare-earths-miner-races-to-refine-amid-u-s-china-trade-row-idUSKCN1VD2D3

4 Ng, E., (2019), “China’s war chest of rare earth patents give an insight into total domination of the industry”, South China Morning Post, https://www.scmp.com/business/companies/article/3019290/chinas-war-chest-rare-earth-patents-give-insight-total

À retenir

La consommation des terres rares, métaux aux propriétés remarquables et devenus incontournables pour de nombreux secteurs, devrait être en partie tirée par les technologies bas carbone, en particulier par le déploiement des aimants permanents des turbines éoliennes. Les secteurs du solaire photovoltaïque ou des batteries ne consomment pas ou peu de terres rares pour leur part.

Contrairement au cuivre ou au cobalt, appelés eux aussi à jouer un rôle croissant dans le cadre des politiques de lutte contre le réchauffement climatique, les risques qui pèsent sur les terres rares, tous types confondus, ne sont pas tant géologiques mais plutôt :

- géostratégique : la Chine domine l’ensemble de la chaîne de valeur, de la production des minerais jusqu’aux activités de séparation des terres rares et de production de produits intermédiaires ;

- économique : le marché mondial des terres rares dépend de la stratégie chinoise en matière de consommation, de production et d’exportations sur les marchés ;

- environnemental : les activité de production et de séparation des terres rares engendrent des externalités environnementales et sanitaires importantes (pollutions, etc.). En outre, elles requièrent de grandes quantités d’eau. Les défis environnementaux de la Chine et le durcissement des réglementations qui en découleront pourraient également restreindre les approvisionnements à l’horizon 2050.

Pour aller plus loin

Décryptage : les métaux dans la transition énergétique

Les pressions sur l’eau, face ignorée de la transition énergétique, The Conversation

Contacts scientifiques : Emmanuel Hache, Charlène Barnet, Gondia Seck

Comment citer cette publication : Hache, Emmanuel ; Barnet, Charlène ; Seck, Gondia-Sokhna « Les terres rares dans la transition énergétique : quelles menaces sur les « vitamines de l’ère moderne » ? », Les métaux dans la transition énergétique, n° 3, IFPEN, Janvier 2021.